单薪家庭如何规划? 能否置产买保险?

Tan KW

Publish date: Mon, 15 Apr 2024, 01:02 PM

理财师你好,

我是一名家庭主妇,今年40岁,丈夫今年43岁,是一家公司主管,我们有一名小孩,今年12岁,读小学六年级。

我的先生每月收入6000令吉,目前家庭资产有定期存款5万令吉,这笔钱是要当作儿子的教育基金,给他准备的大学费用。

另外,我们在多年前买基金,当时听专家说债券比较稳,就买了1万令吉,明年到期,可以拿回多少钱也不太清楚。

目前,我们每月开销约是3000令吉(包括所有),我们并没有房子,现在和丈夫家人一起住。

请问:

1.依我们这样的单薪家庭,如何做好家庭理财规划呢?

2.我们都没有保险,是不是很不应该?该如何买呢?

3.我们如何备足孩子的大学教育费用?

4.虽然丈夫没提过买屋,但我心里却还是有一个买屋梦,请问我们有能力做到吗?该如何规划呢?

希望理财师能给予分析,感激不尽。

苏元敬上

答:以苏女士目前的单薪家庭状况,家庭财务规划极其重要。一般上,在我们给予苏女士进一步的理财建议,先为苏女士的家庭财务状况做以下分析:

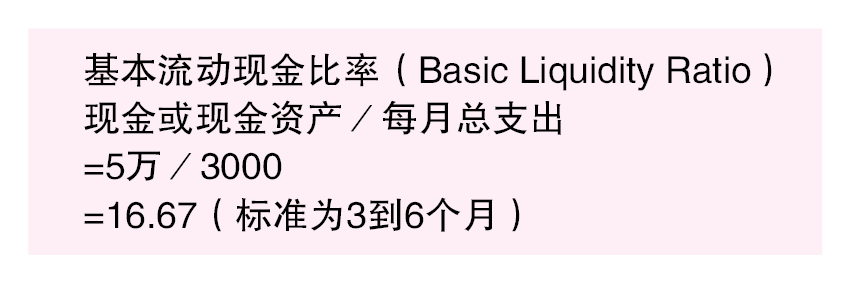

所谓流动现金,是指资产可以立即变现,或者可以立即提取现金以备不时之需。从理财的角度来看,基本流动现金比率如有3至6个月是属于健康水平,而苏女士家庭的基本流动现金比率是16.67,也就是说苏女士家庭可以动用的急用现金为16.67个月,处在非常健康的水平。简单来说如果苏女士家庭遇到一些紧急状况,这笔钱可以维持家庭大概16.67个月的开销。但这里需注意的是,由于这笔钱是为了儿子未来的教育基金,苏女士家庭应额外准备一些储蓄以备不时之需会更好。

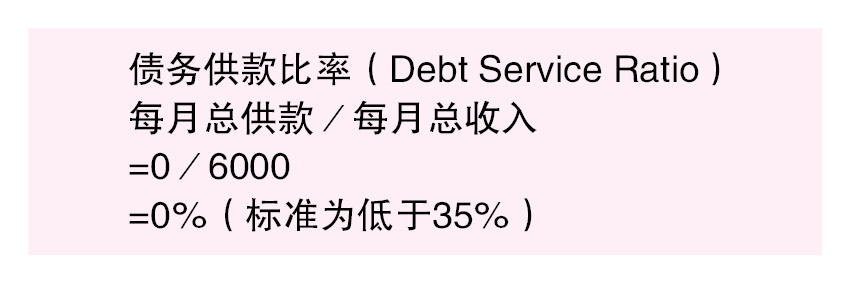

根据苏女士提供的资料,苏女士目前并没有任何房屋贷款,我们假设苏女士家庭没有其他债务如车贷或其他银行贷款,那她们家庭的债务供款比率为零,属于健康水平。但假如苏女士尚有其他未提及的贷款,那苏女士需确保她们的债务供款比率需低于35%,才属健康状况。

当以上分析结果处在健康水平,那苏女士可以进一步规划家庭的理财规划,否则她们应先在目前的财务状况做出调整。笔者建议苏女士家庭建立一个紧急储备金用于面对突发事件。苏女士家庭虽有5万令吉的定期存款,但这笔钱是孩子的教育基金,建议苏女士家庭额外储蓄一个紧急储备金,至少要能够支撑家里3至6个月的开销,越多越好。

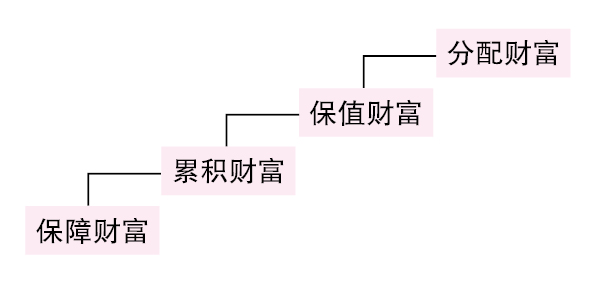

理财规划分4阶段

至于如何着手家庭理财规划,苏女士可以参考下图:

理财规划可以分划为4个阶段,就是如何把财富妥善地保护,如何为财富增值及保值,最后是如何把财富分配好。那如图所示,保障财富为财务规划最重要的地基。苏女士提到她们家庭是没有投保任何保险,也就是说,假如任何不幸事故发生,那可能需要动用到或耗尽家里的储蓄及孩子的教育费来支付昂贵的医疗费用。

苏女士现在所处于的理财阶段便是要做好对财富的保障。收入保障(Income Replacement)对于一个单薪的家庭来说极为重要,倘若有一天家里的主要经济支柱因为某些不幸事故发生而导致无法工作,所谓手停口停,那由谁来负责家里的开销呢?

在这种无法预料的情况下,存款固然能暂时缓解窘境,但是长期下来再深的金矿也会有崩塌的一天,所以才会需要收入保障的计划。那一个人需要多少收入保障?苏女士可以计算家庭的储蓄、收入,然后再计算家里的必须开销,从这里可以清楚算出所需要的保险保额。

苏女士也需要规划家庭成员的医疗保险计划,这也是目前阶段很重要的规划。因为医疗保险可以保障家庭经济的稳定性,如发生了一些严重疾病或意外,医疗保险可以减轻家庭在这种困难时刻下的经济负担并且也能确保在这种困难时刻下,医疗费用还能得以支付。

除此之外,医药费用上涨是全球性的趋势,如缺少医药保障,一旦遇到意外或健康问题,巨额医疗费用可能让你不堪重负并且可能会由于担心巨额的医疗费用而延迟就医。笔者建议苏女士可以咨询有经验的理财师,为现在的状况做更详细的分析及规划好保险保障的这个部分。

国内外教育费大不同

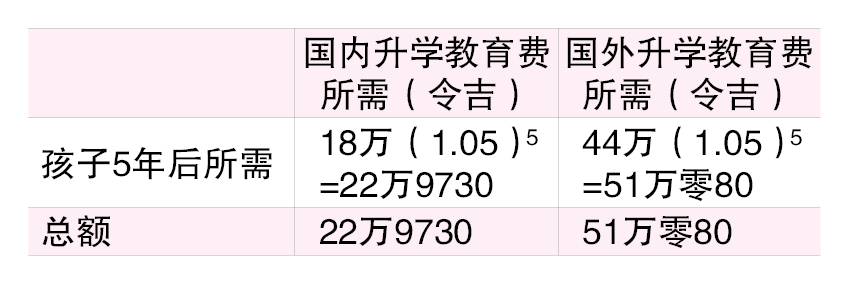

苏女士也有提到如何准备孩子的未来教育费用,但没有提到是打算在国内或者国外念书,笔者为苏女士所预算的教育基金如下:

目前,在国内和国外3年留学的学费与生活费分别为18万令吉和44万令吉。而苏女士的孩子将在5年后,可能就需要到这笔教育基金。假设高等教育费的通胀率介于5%,那苏女士需在5年后准备的教育基金如下:

如以上所示,苏女士在未来的5年,大约需准备至少22万9730令吉为孩子未来升学的费用。然而,这只是根据国内及国外的网站所提供的数据而已,真正的学费及生活费将因不同的大学及不同的地区而有所分别,所以以上的计算只可供一般预测。而且苏女士必须考虑到如今马币贬值,国外教育和生活费用也因此随时有变动。

苏女士目前虽为孩子储蓄了5万令吉的教育基金,但距离未来所需要的教育费用仍有一段距离。苏女士不妨可以考虑投资在教育基金计划,如今某些的教育基金计划不仅可以让投保者获取保险利益及储蓄现金利益,而且还可已选择保费支付期及期满年龄,最重要的是一项好的教育基金计划可以保障孩子的未来教育费。

苏女士也可以考虑将部分资金投资在信托基金,但只建议选择一些短期性且属低风险的投资计划,比如债券基金,虽然这类的投资计划回酬率都不高,但这些回酬一般都会比定期存款来的高。

买屋需准备10%首期

最后,苏女士也提到想买屋的梦想,在此笔者也为苏女士计算一般买屋所需的资金和费用,供苏女士参考:

购买房子的费用(假设房价约30万令吉),通常首期都是10%也就是3万令吉,所以贷款是27万令吉,以20年为供期并假设贷款利息为4.5%。以30万令吉的房子和20年的贷款供期为基准,每个月的供款为1708令吉。当然在购买房子之前,苏女士必须知道购买房子需要支付额外费用比如印花税、律师费、中介费、估价费用和保险费用。购买30万令吉房子所需要准备的基本资金和费用:

在以上推算里,假如购买30万令吉的房产后,将需承担每月供款1708令吉及掏出4万3625令吉来购买房屋时需准备的费用,这笔费用包含买卖合约和贷款合约的律师费与印花税。

假如苏女士不想掏一笔资金来购买房子,可以考虑购置正在发展中的房产,因为一般发展中的房产,发展商都会提供低首期及提供免付律师费及印花税等优惠。由于房产仍处于发展中,苏女士需等待一段时间,甚至几年才可入住,而且房产价格可能会较高,苏女士得承担更高的贷款及日后入住时可能需要装修的费用。购买房屋并不难,然而后续的贷款、首期及所牵涉的费用,会影响整个家庭现在及未来的财务规划。

苏女士目前家庭收入在扣除每月开销后,要置产基本上是可以负担的,但前提是,置产后会否影响未来孩子的教育基金、个人及家庭保险规划及未来退休规划,这都是必须考量的范围。况且,苏女士也没提到添置这个房产是为了投资还是自住,假如是自住,那是需要还是想要。毕竟,买房产是会牵涉到较大的资金及深远的经济负担,苏女士需考虑多方面才来决定,会比较好。

https://www.sinchew.com.my/news/20240415/finance/5529182