[转贴] 【利股东,兴本业】– LIIHEN(7089) 稳健成长,FY2016再创辉煌! - Harryt30

Tan KW

Publish date: Mon, 18 Jul 2016, 01:34 PM

Monday, July 18, 2016

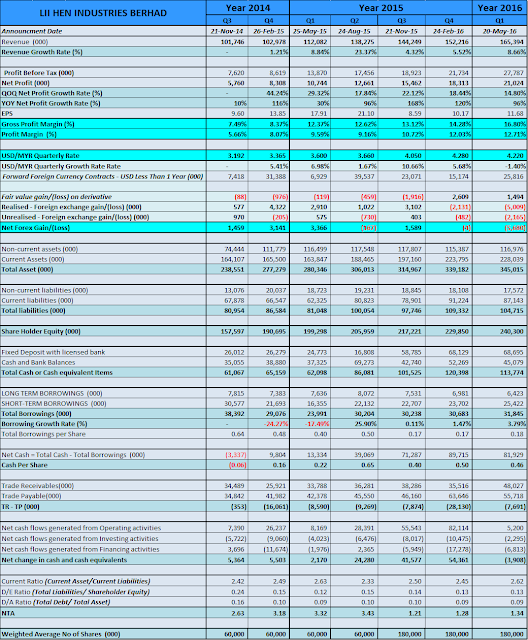

- 从上图们可以看到LIIHEN过去7个季度的营业额以及盈利都非常稳健的成长。最近的一个季度虽然蒙受5.68 mil的外汇亏损,但是公司还是交出了历新高的盈利 – RM21.24 Mil。

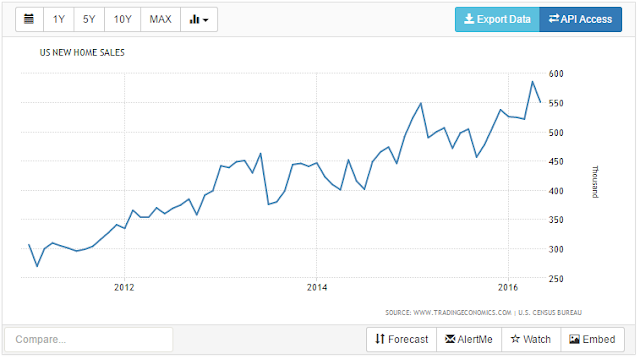

- 根据管理层的接受,其实Q4才是LIIHEN最强的季度。因为美国的消费者会在圣诞节之前购买家具。而且上个季度公司派了大笔的花红以及蒙受了大约RM 8 mil的Impairment Loss,这才导致盈利被拉低。

- 虽然Q1相比15Q4的汇率下跌了1.4%左右,但是公司的Net Profit Margin还是保持在12.71%的历史新高。

- 公司现在手握着113.774 mil的现金在手,债务维持在31.845 mil的位置。 所以Total Cash – Total Borrowing = 81.929 mil, 每股净现金46仙。

- 由于公司主要以美金结算,因此管理层都会签下Forward Currency Contract以做对冲。这样可以减少外汇的风险,同时也可以在美金走低的情况下以更好的价格转换公司手上的美金。

-

公司的Hedging Policy如下:

- 假设美金 > 4.10,公司就会Hedge

- Hedging的数额大约是3个月订单50%的数额。

- 而且最难得的是LIIHEN的TRADE PAYABLE竟然大过TRADE RECEIVABLE, 这意味着公司欠别人的钱多过客户欠自己的钱。这种情形是非常难能可贵的,管理层解释说美国的客户Credit Term都很短,Payment一般上都非常准时。

- 相比马来西亚的客户,他们通常Credit Term都会要求90 – 120天,这也是为什么LIIHEN把中心转移到了外国。

- 此外,公司采购原料的数目只要超过5% of Total Cost,管理层就会亲自去处理采购。这样的做法可以更有效地控制成本,也避免员工有舞弊的可能性。

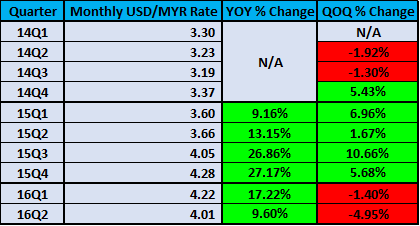

- 上图是USD/MYR =X 的最近2年半的Quarterly Rate,美金兑换马币YOY进步了9.6%,而QOQ下跌了4.95%。

- 所以按年来估计,今年Q2的汇率比去年高了9.6%,公司的盈利想必也会受益不少。虽然马币最近开始走强,管理曾也会透过Automation以及更换更先进的机器以提升生产效率以及产能。

- 管理层也告诉我们公司的每天的Revenue都会以BANK NEGARA MALAYSIA的当天9a.m.最高的Selling rate计算。举个例子,3月30日卖出了USD 1 mil的家私,当天BNM的当天早上9a.m.最高的Selling Rate是3.99, 那么营业额将会是RM3.99 mil。

- 假设这笔订单的的款项在4月15日收到,当时的汇率是3.89,那么在Realized Forex losses那里就会看到 RM3.99 mil - RM3.89 mil = RM0.1 mil的外汇亏损。以此类推,假设当时的汇率上升到4.09,那么就会有RM0.1 mil的外汇盈利。

- 3月31日的汇率是3.904,而6月30的汇率是3.991左右,上涨了2.2%左右。LIIHEN本身的Cash以及Trade Receivable都是美金,因此它是NET Positive USD position, 美金升值会让LIIHEN的资产升值,反之美金下跌会导致Foreign Translation Losses。

- 但是管理层也明白外汇始终是不可操控的,他们会透过扩张产线以及寻获新的客户让公司茁壮地成长下去。

12.35p.m.

http://harryteo.blogspot.my/2016/07/1304-liihen7089-fy2016.html

Related Stocks

| Chart | Stock Name | Last | Change | Volume |

|---|

Market Buzz

More articles on Good Articles to Share

Created by Tan KW | Nov 25, 2024

Created by Tan KW | Nov 25, 2024

Discussions

Dear all

From the article entitled [利股东,兴本业]– LIIHEN(7089) 稳健成长,FY2016再创辉煌, I realized that there may be some inconsistency in calculation of net cash per unit of share.

For 2014 Q3, Q4/2015 Q1, Q2: Net cash= Cash & Bank Balances - Total Borrowings and fixed deposits with licensed bank is not taken into consideration.

But for 2015 Q3, Q4 and 2016 Q1: Net cash= Cash & Bank Balances + Fixed Deposits with licensed bank - Total borrowings

Am I missing something?

Please kindly shed some lights into this confusion as I dont have much experience in assessing quarter reports.

Thanks in advance.

2016-07-19 11:21

shortinvestor77

Very Good Report.

2016-07-18 18:34