43岁工作倦怠 寻求下半生安稳生活

Tan KW

Publish date: Wed, 04 May 2022, 11:22 PM

你好,

我是一名在国外跨国公司上班的打工人,今年43岁。

家人在马来西亚,两个孩子分别10岁和8岁在华小就读,父母健在已规划好医疗保险且没有太大负担,太太没上班负责照顾一家大小。

想请教理财师一些财务规划问题,以下是尽量详细的财务状况。

请问:

1)因为工作属于高强度高压力且烧脑性质,对工作已没太大热忱。也或许人到中年,工作只剩下往上爬(代表更大压力)或维持千篇一律的现状,有点困惑下一步要怎么走下去。按目前财务状况和以后的路,是不是可以转换轨道到一般7000至8000令吉工资和较轻松的工作且还可以维持目前经济状况?

2)股票习惯买了收著,但目前大环境局势难预料,我的股票是否应该套现,还是持续持有?想听听综合我的现况对海外和马来西亚股票个别的见解和建议。

3)因为工作在国外,国外没有交公积金,之前大马EPF没有交太多,目前打算每年交6万令吉到50或55岁。可是担心大马前景和EPF将来的付款能力。是否应该继续缴纳?

4)目前公司涵盖太太小孩医疗保险,离职的话就没有了。太太和我已买重大疾病医疗保险,小孩是否也需要开始规划医疗保险?

5)小孩教育基金规划,打算读独中/A level然后去外国大学,是用持有股票还是其他方式来筹备呢?

6)还有其他理财/财务管理建议以让资本自己持续增长并抵销通膨?

忠实读者上

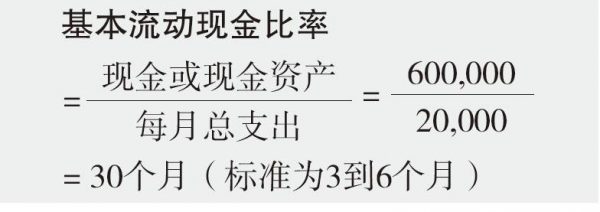

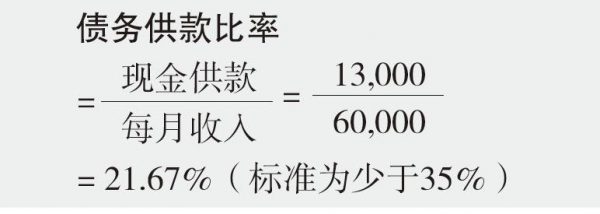

答:我们来分析忠实读者的财务状况,先计算基本流动现金比率(Basic Liquidity Ratio)和债务供款比率(Debt Service Ratio),将能更了解自己的经济状况和是否处在健康水平。

根据读者的财务资料,分析如下:

从理财角度,我们必须确保拥有足够的基本流动现金比率,至少要维持3到6个月。读者目前的流动现金比率是30,目前可动用的急用现金为30个月,这已超出一般所需,并且处于健康水平。这项分析证明,到目前为止,流动现金还算充裕,流动现金最主要功能就是能够在急用时派上用场。

计算显示,读者的债务供款比率为21.67%,这个比率是在指标范围内。这些供款占据他每月收入的21.67%。整体来说,财务健康。

应付日常开销和贷款 月收入需至少2万

忠实读者有提到工作属于高强度高压力并困惑下一步要怎么走下去,是不是可以转换轨道到一般七八千的工资。假如读者想转换到7000至8000令吉工资,就必须先解决债务问题,即每月的债务1万3000令吉。

可以考虑把海外股票套现以解决房贷和车贷,如此一来就能以8000令吉的收入和大马股票的股息维持目前每月支出7000的经济状况。

但是,长期下来会影响未来的退休生活,因为需要提早把股票套现,而导致退休资产减少。如果能找一份工作拥有至少2万令吉的收入,就不必把海外股票套现并且足够维持目前的经济状况。

股票是否套现 视个人风险承受能力

对于股票是否应该套现还是持续持有,读者目前的股票投资组合是很不错的选择,因为Reits和FAANG股票属于长期投资,且目前也为他带来可观利润。

Reits就是Real Estate Investment Trust的缩写,有别于上市的房地产公司,它不会通过销售房产来赚取盈利,而是从股市收集投资者的资金,以收购大宗的商业产业,如办公大厦、购物中心、工厂、酒店等,交由一家产业管理公司去管理,负责收租及维修建筑物,从租金中扣除管理费后,将结存的租金净额分发给投资者。

银行蓝筹股也是很好的长期投资,因为银行有稳定的保证并且每年都有相当不错的股息。

而FAANG股票──脸书(Facebook)、亚马逊(Amazon)、苹果(Apple)、Netflix,以及谷歌(Google),在过去几年一直为投资者带来很好的收益。FAANG股票通常被视为增长股,因为它们拥有庞大的资金和抗衰退的业务,也使得它们在市场低迷时成为可靠的防御型股票。然而,再好的股票投资,都还是有风险,而且股价波动会受到各种因素影响,包括国家政策、国际事件、经济环境等。

至于股票是否套现,取决于读者本身的风险偏好,因为每个人对风险的态度及接受程度都不同。风险偏好对投资决定有重要的影响和作用。只有准确、清晰地认识和了解自己的风险偏好,才能做出适合自己的决定。假如读者对于现有的股票投资有一定的关注和了解,且感觉良好也没有时常提心吊胆,持续持有将不成问题。相反的,如果时常因持续持有股票而感到不安或担心股价的起起落落,那么就可以考虑套现。

自主缴纳EPF 可行

另外,读者有提到每年缴纳6万令吉进EPF,因为它能带来稳定回酬。从为退休做好财务准备的角度来看,EPF相等于一个接近零风险的储蓄工具,因为它是一个由政府担保的储蓄。无论发生任何状况,大马政府还是会担保EPF会员户头里面的钱,并保证至少2%派息率,因此EPF确实在这个层面当中是一个好的储蓄计划。

EPF过去10年平均按年派息约6%。然而,假如读者担心国家的前景以及将来EPF的付款能力,他可以选择只存入部份储蓄,而其他部份可以选择存入信托基金投资或其他适合自己的理财工具。

小孩医疗保险 要趁早规划

读者也有提到小孩是否需要开始规划医疗保险。其实,小孩的医疗保险能越早规划越好,因为根据一般的医院的数据,小孩子感冒发烧生病住院的频率很高,花费也不小。

小孩活泼好动,意外受伤也时有发生,意外医疗是需要的。孩子早晚都需规划保险,且年纪越大,申请保险的核保(Underwriting)越严格。父母应该早点给孩子备足健康保障,孩子将来的医药负担就会获得保障。当然,如果家庭条件比较好的话,还可以为孩子购买重大疾病保险,给孩子更全面的保障。

多个方案 筹备教育经费

对于小孩的教育基金规划,教育是为人父母在子女成长中最重要的一部份,所以教育基金的准备也是必然的。

在海外完成大学教育的学费介于10万至50万令吉,甚至更高。笔者建议将钱投资在教育信托基金,以得到较好的回酬。读者也可以购买教育保单,因为它的好处是万一有一天投保人患上疾病,发生意外事故,或有终身残废等风险,不能再继续孩子的教育金储备计划时,保险公司将豁免投保人接下去应缴的保险费,相当于保险公司为投保人缴纳保费,而保单原享有的权益不变,仍然能够给孩子提供未来受教育的费用。

持有股票是另一种筹备方式,但是比起其他选择,股票存有相当高的风险。

当然,任何的投资皆有风险,因此,绝不能等到孩子要入大学深造时,才套取资金。建议越接近需要动用资金时刻,可转向低风险及流动性大的投资项目。所以,建议读者同时采纳至少2项或以上的理财工具来规划孩子的教育基金。

分散投资 分散风险

另外,如果读者对自己的股票投资不是很有信心,或担心没有时间管理本身的投资,可考虑分散投资在信托基金。信托基金其实是由一间金融机构公司收集公众投资者的钱,然后由专业的基金经理进行投资。

基金投资的好处是回酬一般都有机会高于银行的定期存款利息,然而风险却比直接投资股票来得低。很多人没有投资股票的知识,也没有时间关注股市,所以让专业人士帮忙管理投资,自己就能专注各自的工作及事业,以较低的风险赚取回酬。

信托基金是以分散投资的概念来做投资,通常一个基金不会只投资在单一的股票,而是可能投资在不同的国家,领域或公司。通过分散投资,风险也降低了。

最后,由于读者没有透露太多本身的保险规划,而只说明已为父母准备医疗保险,笔者建议他可以做出更完善的收入保障保险和债务抵销。

这会保障读者若因遭受意外事故或疾病而导致残疾、丧失部份或全部工作能力而不能获得正常收入时造成损失的补偿保险。

以读者现在的经济状况,建议做好收入保障保险以防因不幸事故而导致无法工作赚取生活开销时,还能够保证现有的生活水平和债务抵销。所者在这方面做出全面的规划后,也保障了孩子的未来生活开销和自己的退休退休生活,以及一份安心。

https://www.sinchew.com.my/20220504/43岁工作倦怠-寻求下半生安稳生活/