喊话当局全力稳定马币 1美元兑4.50令吉恐成新常态

Tan KW

Publish date: Wed, 02 Nov 2022, 11:05 PM

(吉隆坡2日讯)鉴于马币兑美元近2个月来都跌破4.50令吉水平,市场忧虑这会否成为新常态,分析员点出,马币长期走弱难以支撑本地企业增长,及机构投资者海外投资获良好回报,故政策决策人需尽最大努力稳定马币走势。

削弱海外投资回报

打击本地企业成长

达证券分析员在报告指出,美国联储局激烈收紧货币政策,使得区域货币包括马币在内承压,种种外围因素打击,马币兑美元近2个月都跌破关键心理水平4.50。

“政策决策人需迅速并用尽最大努力,设法稳定马币走势,因马币长期走弱难以支撑本地企业增长,机构投资者在海外的投资也难取得良好回报。”

该行披露,我国宏观经济基本面正在转佳,比如强化公共融资、加快私人领域效率及生产力,都是支撑马币走稳走强的关键。

“此外,大马失业率也处于下行轨道,8月为3.7%(去年同期为4.5%),较疫情前的3.4%略高,明年有望趋低,在3.5至3.7%区间游走。随著国内食品供应恢复稳定,加上国际原产品价格缓和,明年的通胀压力料走缓。”

分析员披露,诸如联储局激进升息及中国经济走软等外围因素这段时间都打击马币走势,纵使拥有强劲基本面,即贸易表现稳健、国内经济转佳,及原油价格持续居高不下,但马币兑美元仍持续贬值。

“联储局今年来激进收紧货币政策,使得市场对美元需求转强,因此马币从9月7日起就跌破4.50水平,更节节走低逼近1998年1月8日以来逾24年新低水平4.77;当时更写下盘中最低4.88水平。”

除了外围因素冲击,国内方面的不利因素尚有即将进行的全国大选,分析员参照过往大选后的马币表现,走软几率达100%,考量现有大环境且能拉抬马币走强催化剂有限,下修马币兑美元全年平均预期至4.43水平。

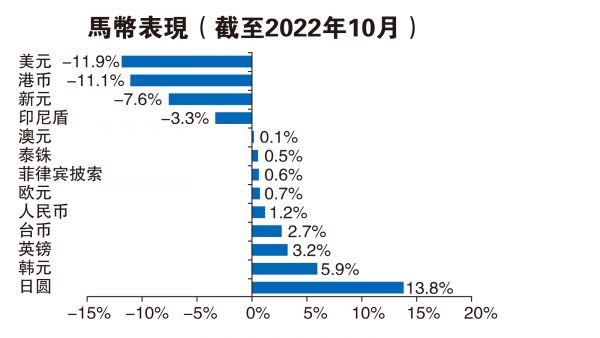

达证券指出,马币在刚结束的10月最后一个交易日收低,主要是在联储局本周议息前,投资者仍保持审慎,而今年首10个月,马币兑美元已从去年底的4.1665,走贬11.88%。

“不过,马币并非唯一兑美元走贬的货币,根据我们统计的14国货币走势,日圆兑美元今年首10个月走贬近23%,而临近我国的泰国及菲律宾货币兑美元也贬值,截至10月底首10个月份别探低12.23及12.06%。”

在联储局鹰派货币政策立场支撑之下,美元指数今年来一度大涨逾17%,9月触及114.8,接近2002年高点。美元涨势令各国货币饱受压力,尤其是亚洲市场货币。

今年以来,日圆兑美元暴跌22.34%垫底,离岸人民币、新台币和韩元依序贬值13.16%、14.18%和16.27%,紧追在日圆之后。在12个常用亚币中,港元、新元、印尼盾和印度卢比排在前列,今年来贬了0.67%、4.54%、8.94%和10.2%。

该行点出,基于全球处于升息周期,加上乌克兰危机引发的风险,所以市场目前积极买进美元,故现阶段见证“强势美元”势头,而马币和大多数货币一样,兑美元走势变化相当敏感,故让政府及中行能够介入扶持的空间相当少。

“所以,我们相信马币兑美元,很可能在明年下半年,即联储局开始放缓或停止升息之际趋稳。联邦公开市场委员会(FOMC)已表明,将会升息至‘终点利率’,即在2023年达到4.6%,换言之明年或仅升息25基点,料可提振马币走势。”

国行升息对稳定马币效果不大

谈及国家银行今年利率“3连升”的决定兑马币走势的影响,分析员认为,这对稳定马币效果不大。国行5月意外升息后开启3连升,每一次都小幅调升25基点,等同3次议息总共升息75基点(0.75%)。

“此外,国际外汇储备从去年12月底的1169亿美元,下跌至今年10月14日的1045亿美元,等同释出124亿美元以稳定马币汇率,但似乎仍不敌市场对美元的强劲需求。”

达证券指出,基于我国9月核心通胀率达4%,加上原产品价格上扬、经济强劲复苏等因素发酵,预期国行会在今年最后一次议息会议上升息25基点,将隔夜政策利率调高至2.75%。

外电调查也显示,经济学家认为,物价上行风险挥之不去,加上马币兑美元走弱,国行明日(3日)可能宣布指标利率4连升,再将隔夜政策利率(OPR)调高25基点。

分析:不认同汇率管制 挂钩美元

分析员看好,马币明年有望走强,不赞成管制汇率或再让马币与美元挂钩。

达证券参照历史走势,预期马币兑美元近期内料持续在低区间即4.77至4.88阻力水平(逾24年盘中最低)游走。

“若所有的下行风险发生,则我们现阶段马币兑美元的全年平均预估4.35水平不合理。事实上,马币兑美元今年这10个月平均都在4.3775水平。”

鉴于目前的大环境及提振马币利好因素缺乏,分析员调低马币兑美元全年平均预估,预测年底将在4.43水平,但随著联储局明年或放缓升息力度,加上国内经济基本面仍稳定,看好马币明年有望走强,明年底或收在4.40至4.50区间。

“我们并不赞成管制汇率或再次让马币与美元挂钩。马币明年将有望反弹,而若我们能强化自身经济基本面,则有助推升马币长期走强。”

此前,前首相敦马哈迪认为,固定汇率可稳定马币汇率,避免外债和进口成本增加,可抗通胀与促进经济增长。不过,原任财政部长东姑赛夫鲁、国家银行总裁丹斯里诺珊霞等皆一再强调,目前的局势与条件并不适于再次实施定汇制。

过去5届大选 马币皆走弱

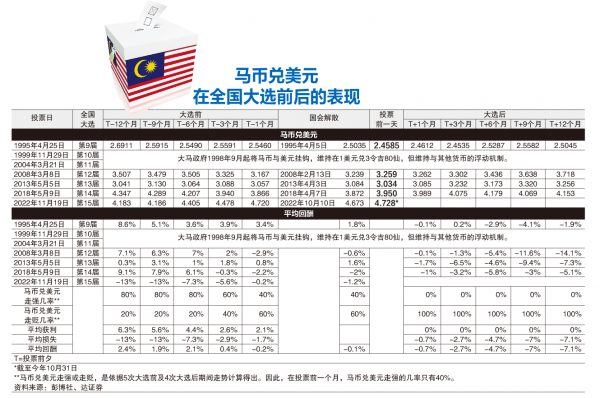

随著政府于10月10日解散国会,第15届全国大选全面开打,本周六(5日)将提名,并在两周后的19日投票,达证券观察发现,不论是国阵执政还是政权更替,马币兑美元在过去的全国大选期间都走势萎靡。

“纵观1990、1995、1998、2013及2018年的全国大选,马币都走贬。我们认为,这或许是外国投资者撤回资金所致,因此这届全国大选结束后,马币兑美元若持续贬值,我们并不会感到意外。”

97亚洲金融风暴

马币4.88历史最低

值得一提是,大马1997-98年遭遇亚洲金融风暴冲击,马币兑美元一度跌至4.88历史最低,时任首相的敦马哈迪将马币与美元挂钩,定在1美元兑3.80令吉,这个举措持续至2005年才终止。

分析员在对比过去5届大选后的马币走势,发现马币兑美元在大选结束后会有几个阶段的走贬,即第1个月会走低0.7%、第3个月跌2.7%、第6个月探低4.7%、第9个月贬值7%,及第12个月跌7.1%。

“数据显示,过去几届大选马币兑美元都100%贬值,故我们有理由相信,马币在大选后回弹的可能性相当低。然而,现阶段这个趋势似乎有反转,投资者是否应该在大选后更为乐观买进马币?自国会10月初解散以来,马币都跟随过去的趋势,兑美元已下跌1.2%。”

https://www.sinchew.com.my/20221102/喊话当局全力稳定马币-1美元兑4-50令吉恐成新常态/