中小股有看头 3大策略抢先布局

Tan KW

Publish date: Mon, 15 May 2023, 07:04 PM

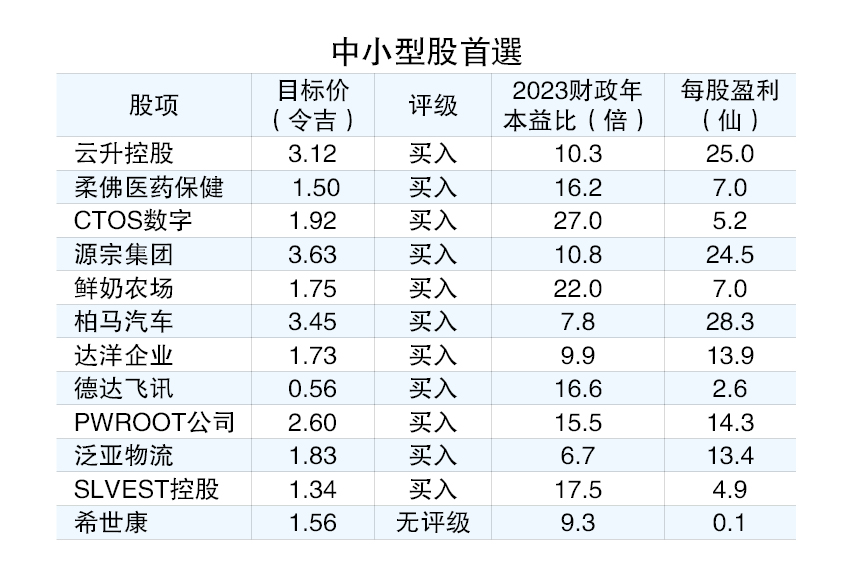

(吉隆坡15日讯)受油气、电子电器、科技和手套相关股项驱动,中小型股项表现优于大市,鉴于当前的中小型股仍低于平均水平,故仍有获利机会,分析员建议以行业轮动为中心的投资策略,在充满挑战的环境下,逢低买进,回弹套利。

中小股仍有获利机会

根据兴业研究报告,经过惨淡的2022年后,大马70中型股指数(FBM70)及大马小型股指数(FMBSC)在油气、电子电器、科技和手套相关股项带动下,今年迄今分别按年成长了3.6%和2.3%,要优于富时综指下滑4.3%的表现。

同时,富时综指在大宗商品相关股项的走跌、重量级银行股受全球对金融股项情绪疲软的影响,卖压沉重。原棕油和化学品价格下跌使得大宗商品相关股项跑输大市。

除此之外,今年迄今仍旧处在净卖出状态的外资及本地投资机构断断续续的买入,也使得富时综指表现逊色,30只综指股中仅10只或33%取得成长,远低于FBM70的53%和FMBSC的49%。

由于投资情绪的不温不火,中小型股的流动性在过去一个月再次陷入低迷。全球经济环境不明朗与未来前景持续受压,企业盈收疲软,市场活动也因缺乏外资和本地散户的参与而少气无力。

本地投资机构和散户今年迄今分别为FBM70和FMBSC贡献5%和35%的交易值,但交易量方面,FBM70按年成长17%,FMBSC则下滑2%,这主要因低股价和投资者更着重微型股和新股。同时,投资者因全球经济衰退风险上升而保持谨慎及外资持续外流,大型股分别占总交易量和交易值36%和39%。

尽管近期的金融风波引发市场对全球经济衰退的担忧,但国内的通胀见顶及利率周期前景为今年投资者乐观的主因之一。鉴于当前FBM70和FMBSC本益比(PE)低于平均水平,故仍有获利机会,但投资者在选股时需要更加努力,多做功课。

尽管我国政治环境逐渐稳定,但由于对宏观经济的担忧,投资情绪依然低迷。美国经济衰退的担忧、通胀压力和联储局升息动向为投资者对宏观经济的主要担忧,美国矽谷银行(SVB)的倒闭使得市场情绪更为低迷,加剧了对经济衰退的担忧。

国内方面,我们可能会在数月后举行的6州州选中看到一些政治戏码。随着宏观经济状况恶化速度的不确定性继续加剧,通胀见顶和升息周期的潜在迹象,市场波动预计在可预见的范围内。

高估值股项恐被套利

分析员相信,价值股在量化紧缩周期中将备受瞩目,估值过高的股项则可能会被套利。此外,盈利风险可能会因投入成本增加而提升。短期内应以行业轮动为中心的投资策略,建议逢低买入,回升套利。

要想在如今充满挑战环境中占尽上风,投资者可着眼于有成长能力、稳健现金流和股息的股项,建议着重在以国内业务为中心、拥独特盈利能力、成长催化剂、主题驱动及有合理股价的弹性需求。

兴业研究看好消费必需品、非必需消费品、医疗保健、太阳能相关、非半导体科技、第三方物流和油气领域。国内的经济和消费力将持续给予消费领域全面支持,油气领域的上行周期仍旧持续,高资本开销和浮式生产储油卸油船(FPSO)的高需求将积极转化盈利周期。

医疗保健领域方面,建议选择防御属性,即病患人数恢复和强劲的药品采购活动,为其带来成长;科技领域则以价值选择投资;物流领域则将持续受惠于第三方物流服务和税收优惠。

回顾兴业研究在去年5月推出的2022年版的20只小型宝石股,回酬高达15.7%,比起富时综指(跌8.5%)、FBM70(增1.8%)和FMBSC(跌5.5%)都来得高,这主要因市场情绪开始恢复。

在20只小型宝石股当中,共有11只上涨,9只下滑,其中油气股因地缘政治带动原油价格飙涨,使其成为最大赢家;其他走高的股项则来自医疗保健、消费和工业领域。

https://www.sinchew.com.my/20230515/中小股有看头-3大策略抢先布局/