主要领域面对监管风险 马股动荡防御为王

Tan KW

Publish date: Tue, 17 Jan 2023, 07:54 PM

(吉隆坡17日讯)随着大马政局明朗化、全球升息周期将结束及中国重新开放,分析员认为,马股正出现更多正面利好;不过,大马多个主要领域仍然面对监管风险,加上全球经济放缓,外资可能继续流出,预期马股今年仍将继续动荡,建议采取防御策略,专注于国内导向的股项。

3大催化剂兴

业研究指出,一年前,搅动市场的主要担忧包括疫情和行动管制卷土重来及宏观经济风险——通胀压力、货币政策紧缩、全球供应链瓶颈、中国清零政策,加上国内监管条例和政策忧虑;2022年经济反弹也已经在预期之中。

来到2023年,形势已经完全不同:货币紧缩周期即将见顶,冠病正过渡为地方流行病,中国采取更务实的政策,这将有助于中国经济复苏,扶持全球经济,成为重估的催化因素。

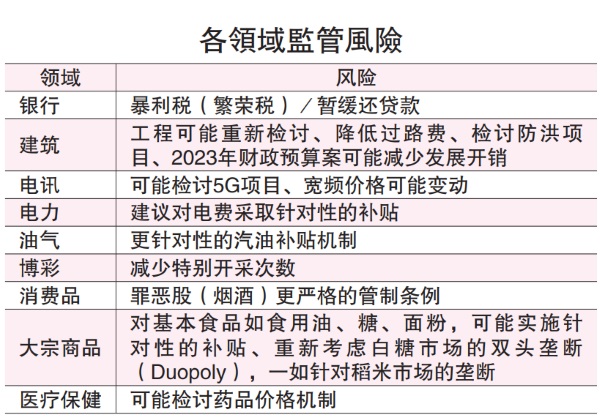

该行指出,团结政府上台,有助于缓解政治风险,尽管政府的主要政策和改革重点明确之前,监管风险已经上升,尤其是银行、建筑、电讯、能源和博彩领域。

投资者也将紧密关注联盟政府的能力,尤其是内阁能否团结一致地处理手头的事务,落实安华的策略愿景。

“我们认为,补贴和财政改革,将是关键性的测试。”

该行表示,短期内,必须关注的关键事件包括巫统党选及2月24日提呈的财政预算案。

在各领域评级方面,兴业于本月初,已经将产业领域评级上调至加码,因为升息周期即将见顶、政治风险缓解及中国放宽发展商的贷款限制和经济重新开放。其他建议加码的领域包括银行、博彩、基本金属、非银行金融机构、油气、医疗保健。橡胶产品领域是唯一减码的领域。

兴业认为,2023年马股将继续波动。新的正面催化因素包括政局明朗化、利率周期见顶和中国重新开放,但被不利因素包括中国疫情升温、宏观经济和企业盈利疲软及外资流向北亚(和可能流向债市)所抵销。

机构投资者在2022年为净卖家,持续持有高于平均的现金部位,将需要有效的应用现金,因此可能选择投资于关键的选股标准应包括国内导向业务、稳健资产负债表、具定价能力、拥有专属客户群,有重复性的需求,有能力转嫁成本和强劲ESG的公司。

该行表示,尽管正面催化因素已经开始出现,悲观情绪将减少,但风险仍然保持,可能出现意外事件。

由于全球经济预料将放缓,因此该行建议在2023年初保持防御策略及选择国内导向的抗跌股。

可趁低累积优质蓝筹股

该行预期美国将带动全球经济于2023年第三季恢复成长,因此建议投资者在出现卖压时,趁低累积优质蓝筹股。

中国重新开放是无可避免的,尽管过程可能不顺畅。

中国解除清零政策,大马大部份领域将有正面冲击,包括银行、油气、医疗保健、基本金属、博彩、产业、消费、电讯、种植、产托、科技、汽车、建筑、交通和媒体。

另一个关注焦点将是东马主题,联盟政府有更多的东马代表,因此沙巴和砂拉越可能有更高的发展拨款。

10大原因

里昂建议套利

里昂证券研究(CLSA Research)指出,马股充其量只能笃守防御或抗跌投资策略,当区域新兴市场前景更亮丽和提供更佳契机后,投资者的投资重点或从大马转移,该行以10大原因为由建议投资者套利。

“2022年,对于想避开成长股及科技股,并寻求抗跌股、国内导向商品净出口国的投资者,马股成了避难所。”

目前,马股短期和长期的每股盈利增长疲弱,马币也自2022年11月重估与回升,加上当前政治局势良好的利多也已反映,马股因而显得“估值昂贵”。

以下为马股套利的10大理由:

●马股鲜少与区域市场同步飙涨

●相比区域股市,马股每股盈利成长趋低

●油价不再推动马股涨势

●大马2023年经济成长亮丽不再

●马币去年11月以来的升势告缓

●对比整体新兴市场,马股的上涨空间较小

●新兴亚洲2024年盈利增长疲软

●超级诱人的周息率不再

●第15届大选因素已全面显现

●5年来最强劲的外资买气或消退

里昂证券表示,过去15年里,大马只在2010年表现超越MSCI全球指数,且与整体新兴市场同步。

马股30年平均表现落后

该行也说,过去30年马股常年表现落后,以美元为准的常年每股盈利复合增长率仅有3.4%,低于整体新兴市场的7.4%。

“因此,我们依然看淡马股,目前仍没理由改变此立场。”

虽然油价走高支援大马市场动力,里昂证券表示这项利好已在2022年下半年消退,2023年情况料相去不远。

该行估计,大马2022年国内生产总值(GDP)有望录得8.4%增长,稍落后于增长8.8%的沙地阿拉伯,今年来看,该行认为大马经济成长料走缓至4%,低于印度、印尼与中国。

随着投资者将专注力放在2024年股市每股盈利增长,马股展望也不算抢眼。该行指出,马股的每股盈利增长率仅有6%,在亚洲新兴市场中垫底。

里昂证券说,在2021年马股的相对周息率比亚洲新兴市场高一倍,2022年底已缩减到剩下15%的20年平均水平。

外资转向北亚

“虽然外资的马股比重已接近16年最低水平,但相信他们今年的胃纳不会变大,而会转向过去3年大手减持的北亚市场。”

该行补充,全球投资者2022年从科技股与成长股转向能源股、国内导向股与抗跌股,这反映在外资从北亚转向巴西、沙地阿拉伯与东盟市场的趋势中。

“这毕竟已是2022年的事情了,对于2023年,我们认为,把握超卖股项的深度价值周期机会更有意义,也就是卖出去年的赢家、买进去年的输家。我们建议避开印度与大马市场,转向中国与韩国市场。”

https://www.sinchew.com.my/20230117/主要领域面对监管风险-马股动荡防御为王/