【消費信貸細細算 (三之一)】消費信貸 危機知多少?

Tan KW

Publish date: Mon, 21 Aug 2023, 01:02 PM

經營機器廠的小林,為擴充營運向有執照的信貸公司借貸,但因疫情衝擊業務生意陷困,加上還得負擔一家老小生活,流動資金吃緊,未能按時攤還每月貸款。

信貸公司隨之委任收債代理(DCA)對接小林收回欠債,小林勉強攤還一期後又開始拖欠還款,收債代理轉向連環致電催債,甚至還留下威脅語音,更過分是還騷擾其家人,讓小林苦不堪言。

本以為找到一家有執照的信貸公司,有什麼情況還能有商有量的解決,現在卻已然各種激烈手法追債,早知如此就不應嫌銀行借貸程序麻煩轉向第三方信貸公司,但後悔已遲只得咬緊牙根設法還貸。

小林的經歷,相信大家未必會陌生,畢竟經常可見因向第三方信貸公司借貸,無力償還被激烈追債的新聞,《投資致富》特別籌備《消費信貸細細算》系列,助大家釐清在使用信貸金融服務與產品前,如何保障自己權益,避免再有更多的小林陷困。

家債佔GDP 81.2%

非銀行信貸規模不明

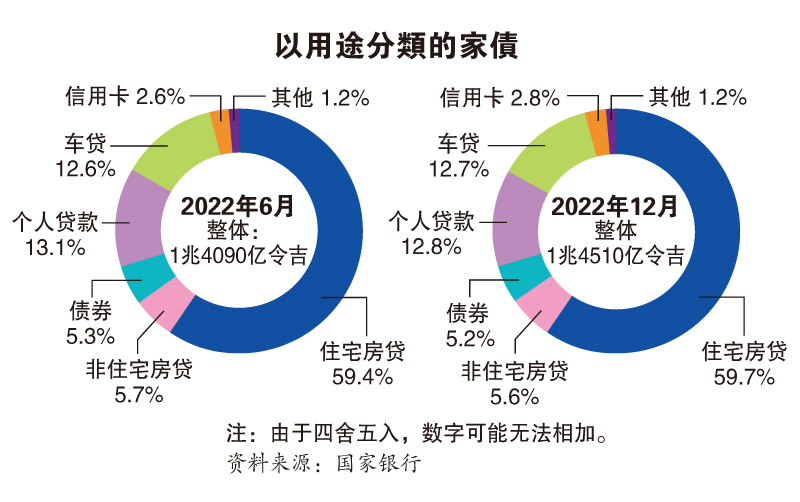

大馬家庭債務高企已非新鮮事,根據國家銀行《2022年下半年穩定檢討》報告,去年6至12月的家債半年升高2.98%或420億令吉,至1兆4510億令吉,當中最大比重的債務是房貸(59.7%),接下來則是個人貸款(12.8%)及車貸(12.7%);信用卡債務則佔比2.8%。

而疫情未爆發前,我國2019年家債佔國內生產總值(GDP)的82.8%,疫情爆發的第一年(2020年)即衝上93.1%的高水平,2021年稍微退至89.1%,去年則進一步改善至81.2%。

房貸最重 個貸車貸也不少

疫情好轉後,家債情況也顯著改善,縱然還是居高不下但鑑於國內經濟及就業市場好轉,國行點出,家債雖仍迅速擴張中,但整體信貸風險仍可管理。

但這些都是來自國內銀行業的數據,並未計入那些尚未在監管體系的非銀行信貸服務和信貸服務供應商,即先買後付(BNPL)、租賃(Leasing)、應收賬款保理(Factoring)、收債代理(DCA)、呆賬買家(ILB)及債務諮詢與管理服務(DCMA)等。

所以,到底有多少個“小林”正遭遇第三方信貸金融供應商的非一般手法追款,我們不得而知,但政府及監管單位已意識到有必要將這類信貸金融服務及供應商納入監管體系。

財政部、證券監督委員會及國家銀行支持的監管單位——消費者信貸監督委員會(CCOB)專案小組,為進一步保障消費信貸者權益,同時推動消費者信貸領域健康發展,擬定消費者信貸法令(CCA)以規範信貸及信貸服務供應商。若一切順利,消費者信貸法令預計會在今年第四季,即10月9日召開的第三次下議院會議提呈。

雖說目前監管體系中的家債信貸風險還處在可管理水平,但防範勝於治療,而在一眾信貸產品與服務中,個人貸款和車貸是繼房貸後,規模佔比最大的貸款,故先買後付及車貸的監管可謂重中之重。

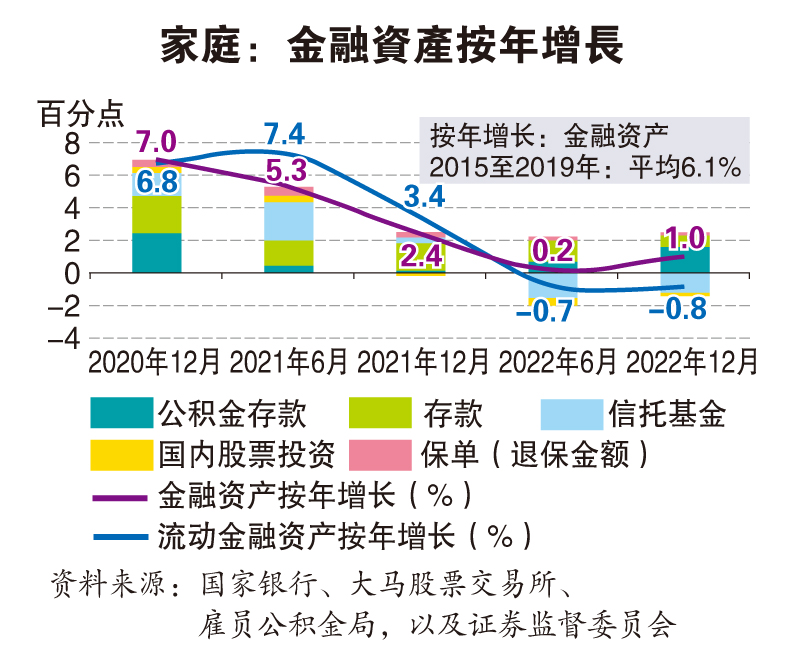

家債雖還是居高不下,但比起疫情期間,情況已改善很多,大部分國人已擺脫疫情期間的失業大打擊及財務困境,償債能力亦有所改進,被國行歸類為有信貸風險的第二階段(Stage 2)家債部分,從去年上半年的8%,降至下半年的6.7%。

利率升高 償債能力不可輕忽

家債風險雖處可管理水平,但隨著全球利率趨向正常化,國行去年5月起緊跟大市調高利率,目前隔夜政策利率(OPR)企穩在3%水平,縱然國人償債能力穩定,但升息及生活成本攀升或潛在影響家庭資產素質,國內銀行謹慎看待皆不敢掉以輕心。

生活成本高漲

國行推動利率正常化引起政商界關注,有者直言升息無助穩定馬幣,甚至還會因為利率攀升加重家庭及個人債務沉重者負擔,應儘可能避免影響現有貸款償還,同時也會有連鎖反應推高其他物價成本,最終加重全體人民負擔。

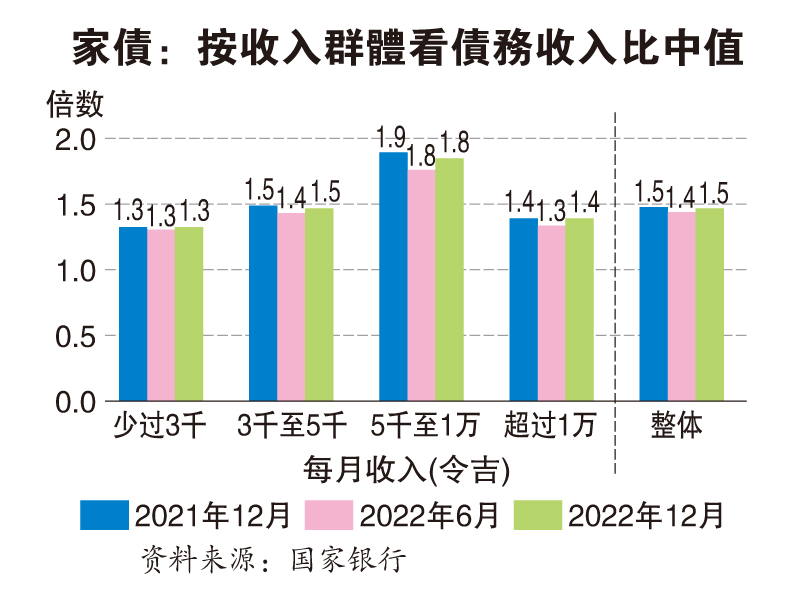

國行數據顯示,家庭借貸去年下半年持續增長,全年貸款增長也幾乎重返疫情前水平,2015至2019年貸款增長平均為6.2%,但信貸增長其實是緊跟家庭收入走向,去年底的債務收入比(DTI)相對穩定為1.5倍。

另外,其他償債能力指標續穩健,償債比率(DSR)中值及未償還家債去年底分別為43%及37%,且去年獲批新貸款,約三分之二的償債比率並不超過60%。

四分一家債借貸人償債比超過60%

“僅有約四分之一的家庭債務借貸人的償債比率超過60%,而他們佔整體銀行體系總貸款的33.9%。由於當中大部分(69%)的信貸風險由中高收入借貸人持有,信貸風險評估顯示,若遭遇財困他們仍有能力繼續償還債務。”

銀行為這些償債比率逾60%借貸人做出的減值仍低,但隨著利率回升至疫情前水平,加上生活成本走高,難免衝擊未來家庭資產素質,故國行謹慎看待潛在影響。

認知不足 落入消費陷阱

有多少人在使用信貸金融產品前,會願意花時間深入瞭解細節?

撇開新穎的先買後付不說,單是信用卡,刷卡分期時普羅大眾一般先想的,絕對不是若無法按時還款,會面對的罰款和利息,多半會是下個月出糧就有辦法還,若無力償還起碼還能最低付款。

但根據理財師的說法,很多人總以為每個月償還信用卡時只需最低付款就足夠,卻忽略了最低付款是會被徵收利息,到幾個月後發現卡債“積少成多”要想處理還得大費周章。

國行其實已意識到人們對於信貸金融產品的認知並不全面及清晰,有必要通過消費者信貸法令強化對消費信貸者的保障。若一切順利,法令生效後有關信貸服務業者需完成相關注冊或執照申請事宜。

市場人士都認為,監督管制這類非銀行信貸服務供應商是必要舉措,藉著讓整個運作模式浮出檯面,避免未來爆出債務失控的驚雷。

事實上,國行早在2021年開始關注國內消費者信貸領域發展,並積極和財政部及證監會就制定及推行消費者信貸法令展開合作,更在整體框架還未出臺前,苦口婆心給出3大建議,盼公眾理性消費免掉入消費陷阱。

當時正是先買後付火熱崛起時,無需任何費用即可分期付款消費,這個操作引起國行關注,擔憂會造成人們輕易過度消費,甚至到債臺高築的地步,所以建議消費者使用前務必瞭解附帶條款尤其收費方面的細節、準時繳款免被罰,以及妥善管理債務。

國行提醒:注意隱藏費用

國行原先預期,可在去年藉著消費者信貸法令的出臺,管制這些新穎且不在監管內的信貸產品,鑑於擬定新法令框架的繁瑣,未能在去年提呈有關法令,但仍不忘提醒民眾留意使用信貸產品時的隱藏費用。

新穎信貸產品 潛藏多大危機?

人們對新穎信貸金融產品的使用“降溫”,是否就不會再成隱憂?

疫情的來襲,是直接推高人們對信貸需求的“推手”,長達3年的疫情干擾讓很多生意大受打擊,也使得在疫情爆發前經濟狀況已脆弱不堪的個人及家庭陷困,為能勉強維持生計被迫動用應急儲備金或退休金,有者被迫向銀行貸款,甚至更糟的情況是向無執照借貸方借錢。

隨著疫情過渡至地方流行病,國內經濟活動逐漸活絡,國人也得以恢復疫情前的生活,國行點出,疫情期間最為火熱的信貸工具——先買後付雖還深受特定群體比如年輕及低收入消費者喜愛,但整體增勢已有趨緩現象。

先買後付降溫,是否預示人們對於新穎信貸產品的熱潮已過,整體應用已趨向正常,且不會再成市場隱憂?對此,拉曼大學商業與金融學院教授黃錦榮博士卻不那麼認為。

“但凡涉及借貸的信貸產品,又不在管制之中,哪怕是整體使用情況冷卻,設定確切管制還是至關重要的一環,不能因為情況有緩和就置之不理。”

黃錦榮受訪時直言,若下半年我國經濟放緩,這類還在灰色地帶的信貸產品是否又會重新受到追捧再次發光發熱仍是未知數,而若信貸爆雷,恐會衝擊個人乃至家庭債務。

借錢消費=累積債務

“借貸就是一把雙刃刀,雖能刺激並推動經濟,但同時也是在累積債務。現在要管制新穎的信貸工具是基於這是不斷被重複使用的金融產品,確也存在失控風險,而債務失控也等同經濟危機。”

黃錦榮堅信,看不見的東西(信貸交易)沒有辦法監管,必須設法讓整個操作浮出檯面,然後透過有意引導的做法,讓整個發展走向並達到要求,以先買後付為例,一旦在監管體系內則能限制利息(即延遲還款費),並且釐清複利的計算方式。

“債務重組需要很長的週期,所以應謹慎看待以債刺激經濟的做法,畢竟年輕群體才踏入社會就揹負債務甚至破產,這對個人乃至整體經濟的構建都是一種折損。”

消費者信貸法令 已有完整框架

消費者信貸法令已有完整框架,相信除了能更好保障消費正權益,一個妥善監管且運作良好的信貸市場將顯著減低經濟及金融體系的風險。

CCOB專案小組認為,妥當監管信貸服務供應商除了致力公平對待消費信貸者,藉以減低違約風險,同時也能讓監管當局對不公平或不道德的商業行為採取執法行動。

“通過監管讓信貸服務供應商承擔更大責任,對使用相關信貸服務或產品的消費者的能力及適合度進行評估,藉以達致管控家債,及防止借貸人陷入財務困難不容忽視。”

在非銀行信貸服務和信貸服務供應商的規範方面,CCOB原先的規劃是先管制不受國行監管的相關信貸服務,但鑑於車貸影響也相當廣泛,故提前將其納入第一階段(2023至2025年)監管期。

車貸雖受到1967年租購法令監管,但CCOB基於檢討對消費信貸者不公的條款,及迎合現有營運環境和監管發展革新租購融資操作的兩大原則,提前將調整車貸計算框架,同時限制最高利息等調整納入第一階段監管中。

身兼CCOB專案小組主管的國行助理總裁阿布哈山曾點出,規範及確保信貸及信貸服務供應商遵從高度專業或標準作業模式至關重要,將繼續與目前還未受規範的業者及消費者頻密交流,確保能給出確切實際可行的監管回應。

“規範尚未在監管的第三方信貸金融業者旨在強化保障消費信貸者,同時支撐消費者信貸領域發展,繼續為有需要的個人及小生意提供服務。”

信貸服務商須符合條規

消費者信貸法令生效後,除了強化保障消費信貸者,業者又會面對什麼變化?

CCOB專案小組披露,一旦法令生效,則提供信貸或信貸服務交易的商家需在6個月的寬限期內,完成相關注冊或執照申請事宜。

法令生效的首要事宜,是著重於2025年前釐清那些未在任何監管單位下的非銀行信貸供應及服務商的規範與管制,包括非銀行租賃及應收賬款保理公司,以及提供新型信貸服務BNPL供應商。

至於那些目前在個別監管機構(RSA)之下的非銀行信貸供應商,比如放貸商、當鋪及租購融資貸款供應商,在第一階段期間無需趕著獲得CCOB授權與認證。監管權從不同監管機構比如地方政府發展部(KPKT)或國內貿易及生活費部(KPDN)轉至CCOB,預期2025年後才會著手進行。

“儘管如此,為能確保往後整個監管權轉移無縫接軌,這些目前在兩個監管單位之下的非銀行信貸供應商,受促主動了解CCOB在諮詢文件中列明的監管模式及想要達到的預期目標。”

信貸和信貸服務供應商需符合的要求及條件:

◆註冊或申請相關執照後,不允許在沒有CCOB批准下轉移執照或合併業務。

◆執照雖無需更新但每年需支付年費

◆申請人按照程序線上提交申請後,待CCOB審查相關文件及背景後,將會在1至3個月內批准申請。

◆需依各自信貸服務符合最基本財務要求

◆若未能滿足這個基本條件或被吊銷執照,則有關供應商董事部必須提交書面承諾,確保有關公司有充足財力在未來12個月持續經營。

【下期預告】BNPL真的那麼可怕嗎?是否真的不可碰?使用這項信貸服務前有何該注意事項?

https://www.sinchew.com.my/20230821/8月21日见报-【消费信贷细细算-三之一】消费信贷危/