WeShareWeTrade KLSE投资分享点滴

六月专题:高股息系列#7-PERSTIM(5436) 稳健成长中,未来可否突破性成长?~WSWT~

扬 司马

Publish date: Wed, 07 Jun 2017, 09:32 PM

业务简介

公司主要生产与销售镀锡,在大马和越南设有工厂。如不清楚什么是镀锡,可看以下公司产品图片。镀锡可用于生产铁罐,罐头食品,油罐,玩具等。

管理层/大股东

Versalite Sdn Bhd – 32.85%

JFE Shoji Trade Corporation – 13.95%

以下为管理层的direct & indirect interest(Deemed interest via Versalite Sdn Bhd)

Non-Independent Non-Executive Directors - Hiroshi Kume 32.85%

Non-Independent Non-Executive Directors - Rin Nan Yoong 32.89%

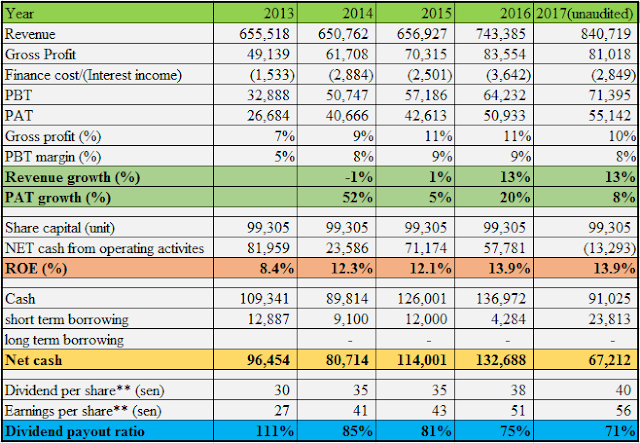

五年财政表现(RM'000)

买高股息公司一定要知道的数据

Dividend yield: 40sen/RM7.75 = 5.2%

Dividend policy: N/A

Dividend payout %:请看图

一年派息次数:2次

派息风格:阶梯式上升的股息,2017年的股息已来到40仙。虽没有明确的dividend policy,可是dividend payout%还是蛮可观的,约70%-85%。

公司特点

1. 日本Managing Director

Managing Director,Koichi Sawada 是名日本领导层,从2013年开始接任MD的重任,相信在他的管理下,公司产品的品质将备受肯定。而且我们可以注意到,从2013年开始,公司的股息也开始提高,看来重视股息的投资者也会重视公司MD,他的功劳可不少。

2. 销量持续提升

虽然2012年后领导层有些变动,在2013年业绩大幅下滑,但过后的成绩单也开始有所好转。公司在2017年的财报里业绩持续稳健上涨,主要是公司产品售价与同行较为竞争,但公司的产品价格微低,好让销量有所提高。

3.较高的profit margin

公司的Profit Margin保持在8%左右,在钢铁的行业里算是非常高的,这也是笔者较喜欢这公司的其中一点。

4. 健康的现金流

超高现金,为何说成超高呢?这里超高的意思是指公司的现金足以远超总负债。就比如在2016年,公司的现金为RM136.9mil,而总负债(liabilities)为RM56.6mil。若重视股息的股民们不必担心公司现金问题导致股息减少。

5.未来成长更为快速?

虽说Koichi Sawada领导的管理层成功带领PERSTIM业绩稳健上升,可是也说不上异常厉害,近3年净利年均成长约11%。2017年的公司净现金少了一半,原因是今年投资有大动作。RM30million用于购买Property, plant and equipment和inventories暴涨近乎一倍(增加约RM85million),这令笔者对公司未来业绩更为期待,可能有突破性成长。

适合收股息的指数(满分为5):4.5分

虽然公司基本面非常不错,但在这行业里也会受到一定的难度。每年公司都会在年报里提到这行业的竞争,或许现在得客户比之前更挑剔,货比三,四,五家了。而且钢铁的价钱暂不被看好,公司产品的售价不能随之提高。

要在市场上获得更好的竞争优势,公司也一直积极地做好管理开销的计划,和更有效的经营公司产品。而且公司计划将改善些设备服务好让客户倍感增添价值。

在这里也分享一下我们团队与这公司的小故事。

还记得在2015年的年中,有位团员察觉到这公司,觉得这公司不错,就分享了给其他团员们,但感觉反应不怎么好,过后有位团员问到:那你会买这家公司的股票吗?得到的回应是应该更早的发现这公司才是。(当时的股价RM4.50左右,市值RM450mil,Dividend Yield在7.78%)

现在公司市值来到RM760mil,若团员再问相同的问题,我会眼眶泛泪地回答:我当时分享的时候就该买了。

WeShare WeTrade

想看更多分享,可like我们的FB专页和追随部落格。谢谢支持 :)

Related Stocks

| Chart | Stock Name | Last | Change | Volume |

|---|

More articles on WeShareWeTrade KLSE投资分享点滴

Discussions

1 person likes this. Showing 2 of 2 comments

Agreed! Many companies always stated future tough lah, challenging lah, uncertain lah.

Another example is SAB.

Why SC never promote a regime like US where companies can give forecasts to investors for what investors can expect from their company rather than a general negative views?

2017-08-01 09:48

Lyo82

I was misled by Perstim annual report. For the past 3 to 4 years, their management always stated that the future prospect is going to be tough and challenging. Year after year they keep doing fine and dividend is increasing too. Otherwise I should have invested more and much earlier. This happens to Uchitect as well.

2017-06-12 17:04