SCGM(7247) - 季报与近况分析,进展值得鼓舞,未来值得期待!~WSWT~

扬 司马

Publish date: Wed, 05 Jul 2017, 07:28 PM

在分析SCGM最新季报表现及近况前,让我们回顾半年前笔者发表的帖子。

为什么呢?因为之前发表的帖子和SCGM最新季报表现及近况息息相关。

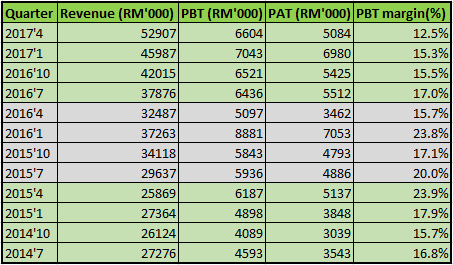

季报表现

SCGM最新季报突破5千万令吉大关,可是税前盈利率却是过去3年的新低,只有12.5%。这是因为SCGM也面对其他塑料包装业公司的问题,那就是原材料上升。季报其实也没有什么特别看头,因此笔者预留更多点空位谈谈SCGM的近况。总结其季报表现就是如火车仍然安全地行驶在轨道上,即没有超速也没有偏离轨道。

近期SCGM有两大事件,如下:

1) 派红股+凭单(Warrant)

这里要提醒SCGM的股东,在SCGM执行派红股+凭单的日期前(预计在七月尾执行),注意你手上的持股量。基本上你有三种选择,如下:

一, 全数卖出

二,增加股量至1500unit的倍数 (如你手上持有1700units,你可选择购买至持有3000units/4500units,以此类推)

三,减持股量至1500unit的倍数 (如你手上持有1700units,你可选择卖出部分股份至持有1500units而已)

为什么最好只持有1500units的倍数(如果你不要全权卖出的话)?因为每15units股只获得2units 凭单。假设你持有1700units,你将持有113units凭单。可是在大马最低的交易单位是100units,剩余的13units虽然也有办法卖得出,可是相当麻烦,所以几乎是“作废”的。

正因为如此,这也可能是近期SCGM没什么动静的原因之一,可能有人全数套利或部分套利以持有1500units的倍数。

不过,笔者估计warrant的价格不会很高,应该只有约30仙左右。当然,不要跑来问笔者你应该选择那一项,因为这文章没有提供任何买卖建议哦。

实质上这也是集资活动

看似是派发好处给股东们,其实另一目的是过去三年来第三次equity capital集资。

2015年11月,SCGM宣布私下配售10%股权。

2016年8月,SCGM第二次宣布私下配售10%股权。由于相隔上一次的私下配售时间太短,股东们闹情绪,非常不爽地抛售股票,股价大跌20%++。

2017年4月,基于产品高涨的需求,SCGM还是需要资金扩张产能。经过上一次的教训,管理层不敢短时间又私下配售10%股权的了。怎么办?SCGM管理层出此上策,通过凭单集资。(当凭单转换为母股时,公司就收到资金啦)

派红股+凭单后,凭单同样占母股10%,所以这是另类的增加10%股权而又不让股价再次大跌。基于公司真的需要资金扩张业务,所以凭单期限不长,只有三年期限。可能你会问SCGM的厂房需要的资金应该等不到三年啊!所以笔者猜测这段时间SCGM会借贷(borrowings)一至三年,当凭单转换为母股收到资金后再偿还贷款。

另外,这样的集资方式也比较便宜,只花了RM200K,之前2次的集资总共花了RM1million。所以这次的派红股+凭单显现得出管理层的智慧。

2)新厂房

上周,管理层表示会投资RM20million在巴生租新厂房。之前1月份管理层曾表示如果订单期突破2.5月,将考虑置新厂房以应付需求。这高涨的需求可能是来自于今年6月有5个州属禁用保丽龙。估计在今年12月就可以开始运作了,产能可增加约14%左右。基于地理位置靠近巴生谷一带,新厂房还有助降低运输成本。

高P/E等于高估?

最后,谈一谈SCGM 高P/E值课题。目前SCGM P/E值徘徊在25至30之间的水平,而2013年时SCGM的P/E徘徊在10左右。这让许多人都认为SCGM高估了。

笔者认为以现在SCGM的实力以及行业环境,完全值得25至30的P/E值。

有一些公司有着比同行公司或其他行业享有更高的P/E值,笔者称之为超级P/E值。这是因为一些行业/公司享有高涨的需求,抗跌性质,或拥有特殊技术等不同的因素,如在美国上市的面子书(facebook),现在的P/E值达37.8。在马股也有不少异常高的P/E值公司,如EFORCE就有吓死人的89.6的P/E值,就连冷眼推荐的ECOWLD的P/E值也是比其他房地产发展商高很多。

这些公司享有超级P/E的因素各不同,可是超级P/E值值绝不代表高估。以SCGM为例,在政府的环保新政策下,旗下产品需求大增,况且SCGM是行业的领头羊,因此SCGM值得享有超级P/E值。

好了,先到此为止。SCGM今年至今的进展值得鼓舞,未来也值得期待。

WeShare WeTrade

想看更多分享,可like我们的FB专页和追随部落格。谢谢支持 :)

Related Stocks

| Chart | Stock Name | Last | Change | Volume |

|---|

VenFx

Wswt, 的分享 很贴心。 tq

2017-07-05 22:36