本文為讀友蘇正仁分享『雷浩斯教你六步驟存好股』第3-1篇筆記

下檔風險:資產負債表分析

一、資產負債表(又稱:找錢用錢表):公司的穩定度,代表著內在價值的下檔風險。

二、公司的內在價值公式:

三、會計恆等式:資金來源端(債權人和股東)= 資金使用端(管理階層)

四、如何分析「資產」?

(一)先析資產金額是否成長!

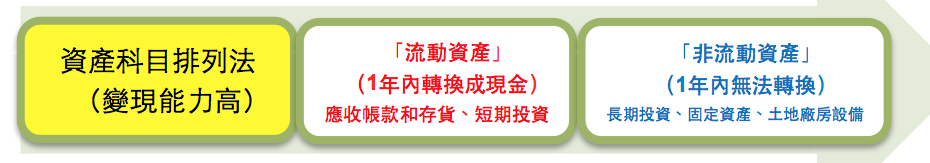

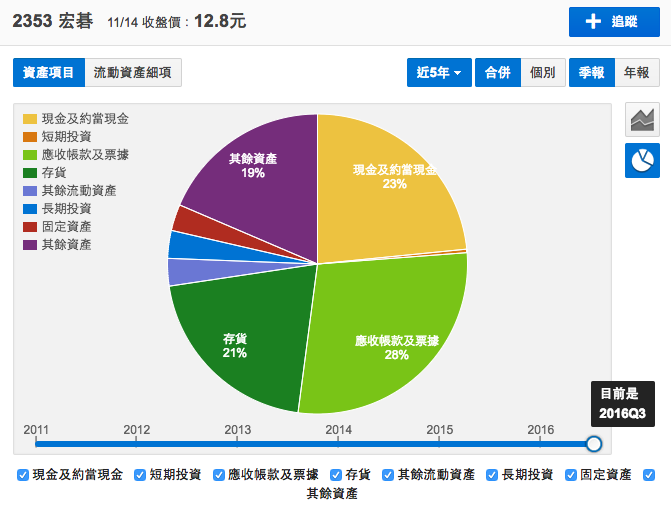

(二)再分析資產比例最大百分比的科目(資產科目排列法:如下圖)。

(三)「大數法則」分析從科目占比最大的部分看:

(三)「大數法則」分析從科目占比最大的部分看:

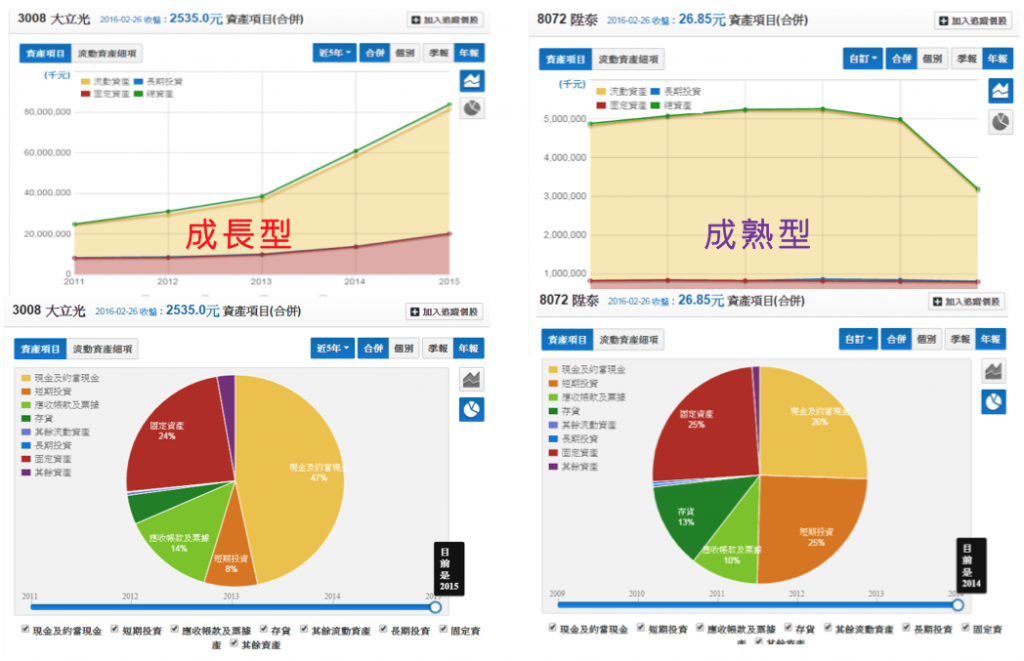

1、成長型:資產金額成長、現金越大,獲利能越好→應擴廠經營(如大立光約47%)。

2、成熟型:資產金額持平、現金比重多,沒有銀行借款→應現金還股東(如陞泰26%)。

(四)從「資產比例」看「產業特性」:

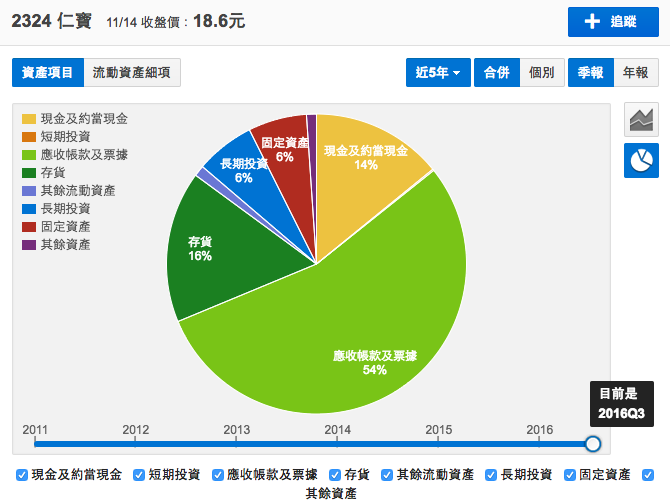

1、下游組裝廠:存貨和應收帳款的比例偏高!如仁寶、廣達、鴻海、宏碁)

(1)當應收帳款超過總資產30%時,已有風險;而應收帳款+存貨比例超過60%就十分危險。(以仁寶為例:應收帳款到達53%;當倒帳時,則失去總資產26.5%,風險相當大!)

(2)這類的公司:要特別關注「存貨週轉天數」和「應收帳款週轉天數」。如果這兩的天數也提高,就應避開這類型公司。

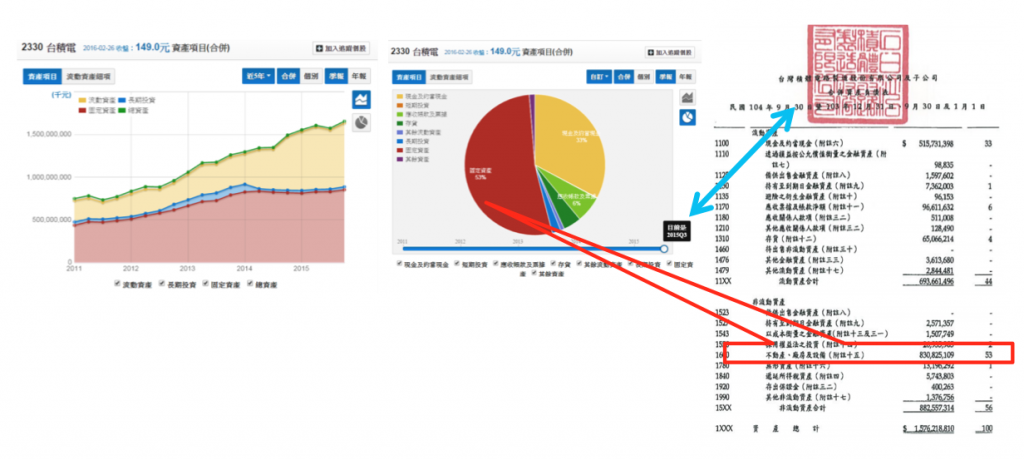

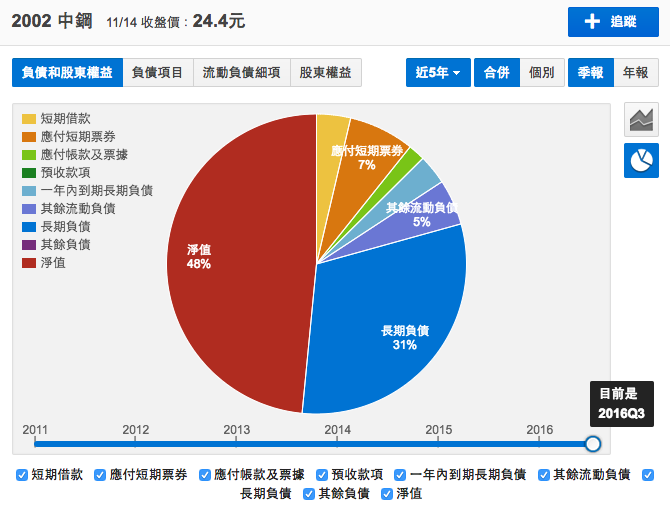

2、上游公司:資產比重大多是高固定資產類型!(如中鋼、台積電)

(1)以台積電為例:5年總資產不斷成長,屬於成長股;然其為晶圓代工,特性就是必須不斷的資本支出。其風險在於折舊費用,也影響毛利率。

(2)這類的公司:因必須繼續提列資本支出,所以要重視「自由現金流量」。

(3)從2015年的報表上可看:財報狗→三大財務報表→電子書(https://statementdog.com/analysis/tpe#2330)

(五)「無形資產」:最沒用的項目

1、無法帶來現金收入,這樣的資產不如沒有。

2、巨額沖銷「洗大澡」(Big-bath Charges):比重超過20%到30%者要小心,若管理階層將以前沒有確認的損失集中一次提列,無形資產打消後,讓EPS虧損很大。(如2012年的宏碁)

五、如何分析負債?

(一)區分法:

1、時間區分:一年以內「流動負債」、一年以上「非流動負債」。

2、內容區分:「借貸產生」「營運產生」。

3、其他負債:不屬於上述2種的科目。

(二)指標:負債比(60-70%算正常)。

(三)好債:

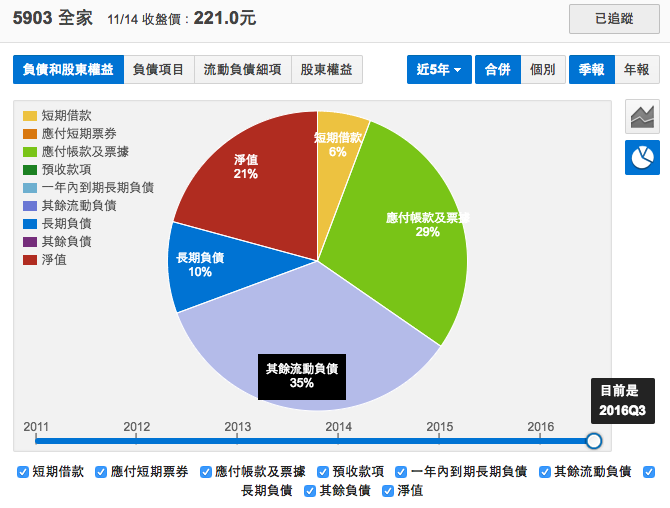

1、營運產生的債務→「應付款」和「預收款」因為不用支付利息!

舉例:2014年的全家(負債比高達78.63%),但負債項目以「其他流重負債」、「應付帳款及票據」為主,長期金融負債為13%。

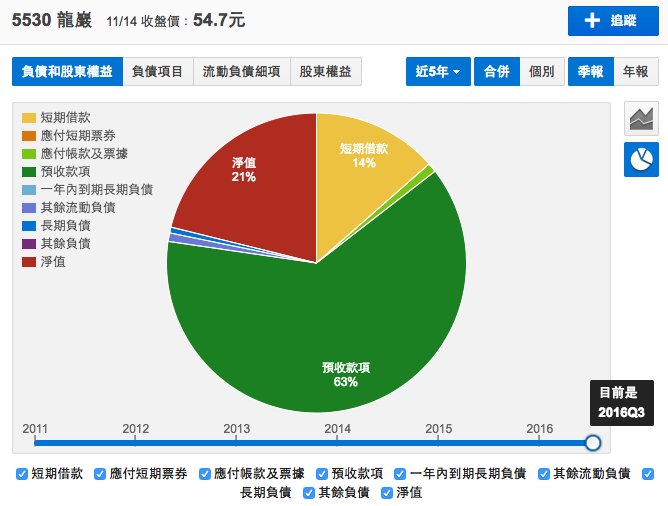

2、預收款:先收錢後服務的好債!

舉例:經營生命禮儀的龍巖(5530)客戶付了這些預收款,也不會想提早使用這些服務,因此龍巖可以運用這些資金來經營。

(四)壞債:

1、借貸產生的債務:如短期借款、應付商業本票、一年內到期長債、長期金融借款。

2、長短期金融負債比:上述合稱「長短期金融借款」總合 / 「總資產」:低於30%較為穩健。舉例:中鋼屬高固定資產若沒有自由現金流,長短期金融負債比超過45%,就變成危機公司。

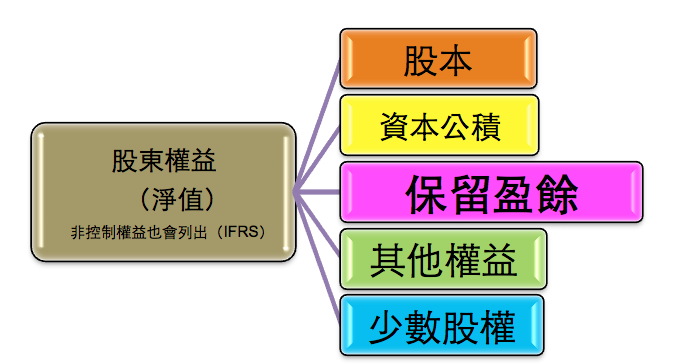

六、如何分析股東權益?

(一)公式:資產–負債=股東權益(剩餘資產請求權)。

(二)股東權益分析科目:如下圖!

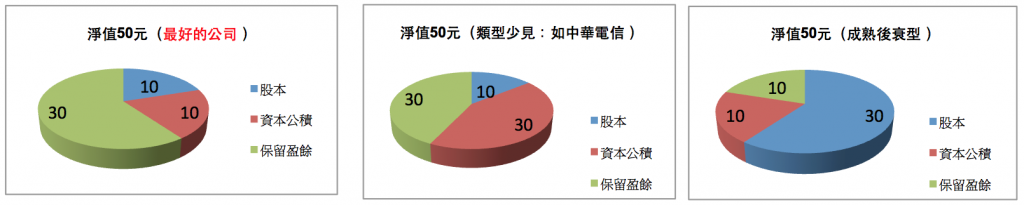

(三)股價跌破淨值,如何決定有無價值?

應選擇「保留盈餘」佔淨值比例高的公司,表示公司獲利能力強。稅後淨利會變成保留盈餘在淨值內。

(四)財報狗分析「淨值」:網路的路徑:基本報表資訊→1.負債和股東權益→2.股東權益。

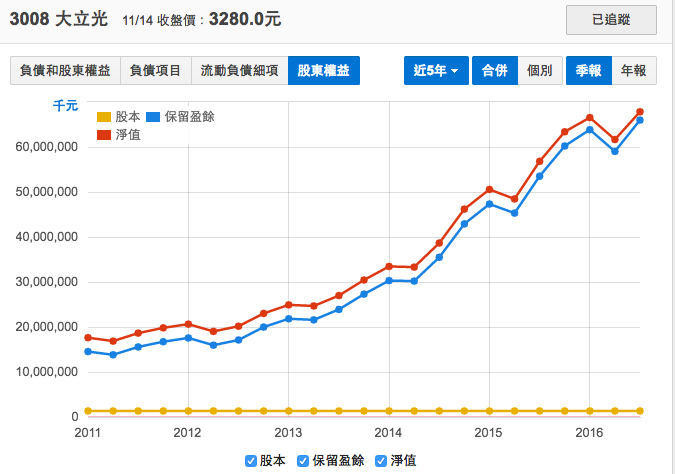

1、好的淨值條件:

(1)淨值成長:淨值線向上。

(2)保留盈餘成長:和淨值線平行向上,占淨值比例最多。

(3)股本比例低:成水平者為優,占淨值比要低。

(4)舉例:大立光!分析:淨值不斷提高,大部分靠保留盈餘組成,股本未膨脹,不跟股東要錢。

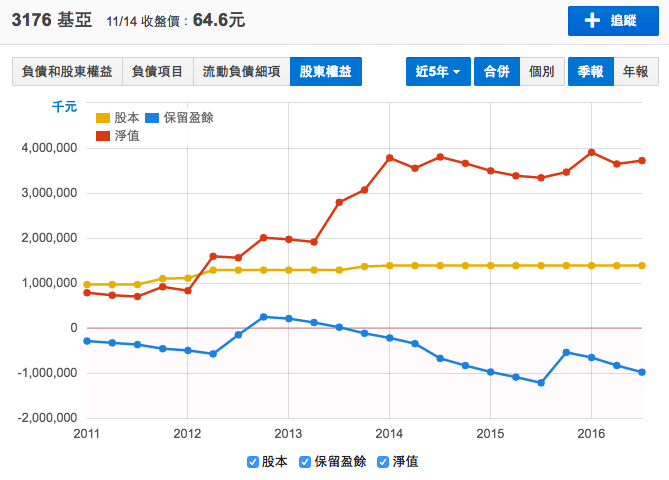

2、壞的淨值條件:

(1)淨值下滑:淨值線向下,價值下滑。

(2)公司沒賺錢:保留盈餘占比例低,甚至變成「累積虧損」。

(3)現金增資:股本線大幅度向上,表示跟股東要錢。

(4)舉例:基亞!分析:提高淨值的原因是靠「現金增資」,且其淨值含金量差,應避開此類商品。

七、從資產負債表挖金礦:葛拉漢風格價值投資法。

(一)找出隱藏水平面下的資產,清算也值得。

(二)沒人搶、擺著等!