财富问诊│有医药险还要寿险吗? 5000收入如何规划?

Tan KW

Publish date: Mon, 26 Feb 2024, 11:30 PM

我是欧小姐,想请理财师提供一些关于保险的意见。假如我每月的保费预算是200令吉,如果购买寿险保单,是否包括退休基金、医药保障等等。

我是一名自雇人士,今年29岁,工作是私人补习老师,每月收入大约5000令吉,我的父亲帮我买了一份医药保单及买了一辆轿车。

请问:“我是否还要购买医药保险? ”

另外,我应该将每月收入,如何分配到一些特定开销及为我的退休规划进行储蓄。

答:谢谢欧小姐提出关于财务规划的问题。首先,鼓励你依据财务规划的程序来设定你的目标。假如你按程序来规划,之后你会发现选择方案并不困难。

这里要说的是,你并没有负债问题,这是可喜的,因为你没有房屋和汽车分期付款负担。

根据你的反映,会比较倾向购买医药保险,而不是人寿保险。每月预算200令吉供支付寿险保费,投保额是多少、疾病险的保额、医药保障限额,这些都是需要考量的。

其实并没有所谓购买寿险,概括退休金、医药开销等保障。假如你的父亲已经为你购买医药保单,我的建议是,你不需要再多买一份。

收入10%为保费支出预算

除非你担心通货膨胀导致医药开销增加,原有保单的投保数额不够,想要有额外医药保障,再购买一份医药保单。

根据一般规则,你的保单投保额最好是年收入的6至10倍,保费的支出预算在年收入的10%。

保险的主要功用是保障一个人,万一面对任何意想不到的事情,例如被诊断患上严重疾病,完全失去工作能力,以致陷入财务困境,可以暂时渡过难关。

以上所说的只是简单的计算,在马来西亚,许多人并没有购买足够的保险,根据大马寿险公会的数据,马来西亚人在保险的投保,平均只是10万令吉而已。

预算守则50:30:20

至于个人如何使用手中的金钱,有一个预算守则可供参考,就是50:30:20。举个例子,你每月的收入是5000令吉,其中50%就是2500令吉,用在需要的项目,好比租金、食物等等,接下来的30%用在想要的项目。

欣慰的是,我没有看到你需要支付任何的分期付款,鉴于车子是爸爸买的,因此你可以将这30%储蓄起来,作为退休金用途,剩下的20%也是要储蓄起来的。

换句话说,你每月有2500令吉可以储蓄起来,作为日后退休的开销,由于你是自雇人士,因此可以自己缴纳雇员公积金。

谈到退休金的规划,你需要问问己,准备几岁退休,退休后每月的开销是多少及通货膨胀的水平对退休金的影响。

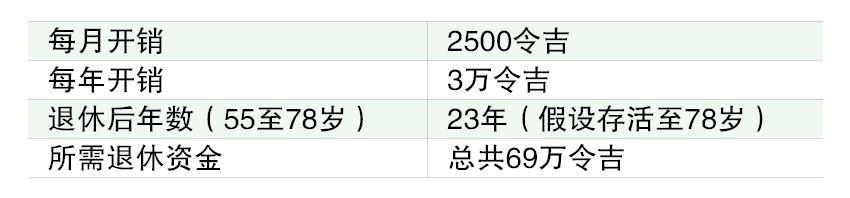

以下是55退休所需退休资金的简单计算:

以上所提的69万令吉是你退休后所需的资金,假如你将每月的2500令吉储蓄起来,并且是储蓄24年,总共可以储蓄大约72万令吉,对你来说是足够的。

不过请谨记,我们计算的退休金数额,并未将通货膨胀考量在内,而且是假设你依然过的是目前的生活方式。

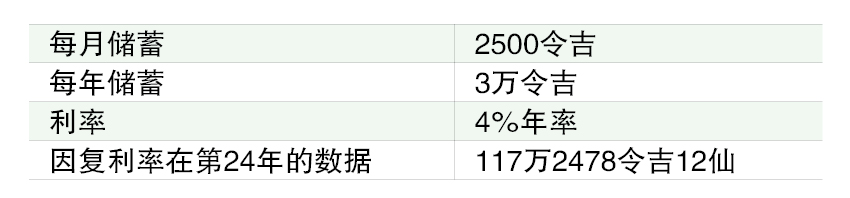

假如通货膨胀率是3%,根据72守则,在接下来的第24年你的开销将翻倍。换句话说,在你54岁那年,你每月的开销不是2500令吉,而是5000令吉。因此,你所需的退休金额应该是138万令吉,就是138万令吉!

单看这个数额,许多人会这样说,不可能。我情愿现在享受生活,毕竟我还年轻。假如你采用复利率计算,这个数额是可能的。

以下是以复利率4%计算出来的数据:

总结一句,最好不要专注在解决方案,而是其他事项,例如收集数据和资料,然后设定目标,希望你有好的开始,而且是依据正确的财务规划方式开始。

https://www.sinchew.com.my/news/20240226/finance/5415251