(RICHE HO) 胜利者国际 SIGN – FY17预计没惊喜

RicheHo

Publish date: Fri, 10 Mar 2017, 05:06 PM

胜利者国际 SIGN – FY17没有惊喜

SIGN创办于1994年,在2008年上市于大马主要板。它是大马厨房设计、生产和安装市场的最大业者,占据市场约50%的分额。SIGN的FY16收入约84%来自于厨具业务,其余16%则是来自家电、家具玻璃和铝制产品业务。

集团大部分的厨具业务都是承接房产发展商的工程,只有小部分自分销和零售。其业绩表现高度依赖于本地房地产领域的发展。然而,产业领域走缓只有在几个季度后才反映在SIGN的业绩上,主要因为房产项目推出与厨具合约颁发之间存在两年滞后期的时差。发展商通常都是在产业建设竣工后,才颁发厨具合约。

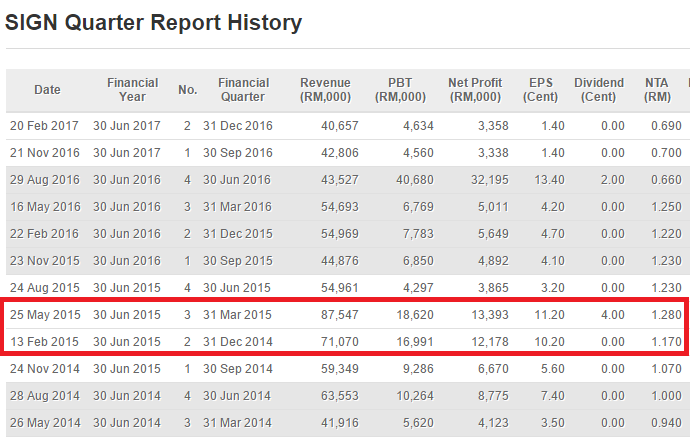

此外,SIGN的业绩表现也起伏不定,主要因为手头上的合约期限较短,一般在6至9个月。举个例子,集团在FY16Q4获得一个大型合约。不过,它在短短两个季度 (FY17Q1和FY17Q2)便已认列了其中80%的营业额。换句话说,它只可以在FY17Q3列认剩余20%的营业额。因此,SIGN的业绩表现通常都难于捉摸,时好时坏。最好例子就是FY15Q2和FY15Q3的表现。

业绩方面,SIGN在近4个季度交出RM43.91m的税后盈利,当中包括一笔RM28.85m的土地脱售收益。若剔除这笔一次性开县,集团的核心盈利为RM15.06m。雪州政府早在2016年强制收购SIGN位于【SUNGAI BESI】的土地,做为建设【DASH】大道之用。

值得一提,SIGN的核心厨具业务在最新季度FY17Q2仅交出RM29.6m的营业额,近三年以来首度跌破RM30m大关。同时,其赚幅也从之前的12%下滑至9%,不是个好的迹象。管理层在这一方面并未作出解释。目前,SIGN的订单现企于RM200m,预计可维持未来一年的工作量。

早前,SIGN曾竞标依斯干达的中国碧桂园【COUNTRY GARDEN】项目,合约总值月RM180-200m。然而,基于没办法针对价钱及合约期限达成共识,这合约协商已宣告停止。集团另一项潜在合约是伦敦【BATTERSEA】发电厂发展计划的厨房工程,合约价值估计在RM200以上。这工程预计在2019年完成。换句话说,SIGN最早也得在2018年才可能成功得标。因此,这大型项目肯定不会为集团在未来一年带来贡献。

展望2017年,由于产业领域保持低迷,SIGN正计划转型,以成为综合性的大马家居设备零售商。它不能再过度依赖于承接订单作为其主要收入的商业模式。由于SIGN很多时候未能及时将订单转换成营业额,导致其业绩表现不稳定。透过多元化业务至家具业务,SIGN寄望往后购买房产的客户可以直接通过集团,为新家居添置新家具。

此外,集团也将积极开拓新的市场和产品。SIGN将会竞标之前从未涉足的市场,如沙巴、砂拉越的工程,以增加手上的订单。值得一提,手上订单强劲不代表其未来业绩表现获得保证。这还得取决于集团的订单执行能力。

其最新季度的赚幅从12%下滑至9%,当中的原因不详。SIGN的业务接近99%在本地进行,包括原料购买。因此,美金兑马币走强并未对集团带来显著的影响。除了小部分的雇员认股权证 (ESOS) 开销,唯一可以解释的是集团在订单执行上出现了一些小问题。

估值方面,SIGN近4个季度的核心盈利为RM15.06m。以231.16m股数计算,其每股盈利将会是6.51仙。以10-12倍PE计算,其每股潜在价值处于RM0.65-0.78之间。SIGN目前的股价为0.91,似乎已反映其应有的价值。

按照近几个季度的表现,SIGN预计不会在FY17带来业绩惊喜。由于缺乏催化剂和利好因素,本专页暂时看不到其股价可上涨多高,也就是说SIGN的上涨幅度非常有限。

#SIGN

纯属分享!

https://www.facebook.com/rhresearch/

info.rhresearch@gmail.com

Related Stocks

| Chart | Stock Name | Last | Change | Volume |

|---|

Market Buzz

More articles on Road to Success

Created by RicheHo | Mar 18, 2017

Created by RicheHo | Feb 19, 2017

Created by RicheHo | Feb 16, 2017

Created by RicheHo | Jan 08, 2017