公积金派息5.35%有多糟?/黄锦荣

Tan KW

Publish date: Tue, 07 Mar 2023, 08:20 AM

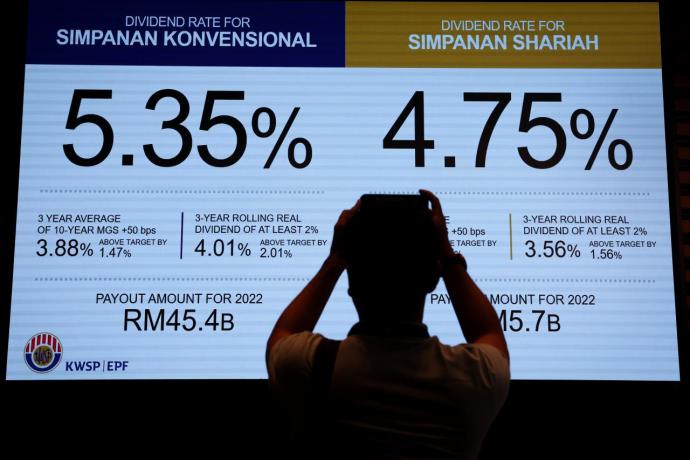

雇员公积金局刚宣布,给2022年公积金储蓄派息5.35%,那可是2009年以来第二低,仅比2020年的5.20%要高一些,顿时众说纷纷,觉得基金投资管理不当,也认为早前的EPF特别提款过多,资产规模遭受折损,导致派息率偏低。

先说EPF特别提款这回事。2020以后,EPF特别提款超过1400亿,但是其中的1000亿发生在2020年及2021年。如果说特别提款促使雇员公积金局准备更高比例的流动资产,从而影响投资回酬的话,那应该是2020及2021年该受的罪,对于2022年投资组合的冲击是微乎其微的了。

回看2021年那6.1%派息率,你很难归纳EPF特别提款的后遗症在于投资回酬,而不是财富不均。正当T20家庭月均收入是B40家庭的6倍,退休金储蓄的差别却是惊人的85倍。

如此巨大的退休财富差异所隐藏的经济及社会问题,将不仅仅是低收入群体的退休生活素质,也包括众人对退休金体制信任的侵蚀,轻则出现更多的提款,重则动摇宏观经济稳定的根本。至于该如何缩小退休财富鸿沟,那得另外撰文再论。

不会丢人现眼

说回派息率。对于老百姓而言,派息率固然是越高越好,但在投资市场里,谁又能担保投资回酬可逐年增。5.35%,孰高孰低,还得有个比较标准。举个例,拿新加坡公积金的3.5%利息做比较,5.35%并不丢人现眼。

更何况考虑到2022年全球股债市可是四面楚歌,冲击是一波接一波。

先有俄罗斯侵略乌克兰,引爆欧洲二战以后最大军事冲突,甚至触发第三次世界大战及核战争的忧虑,后有美联储启动升息及量化紧缩,年内急升425个基点,再有上海封城,重创中国经济。2022年下半年全球更是受油价暴涨肆虐,通胀压力让升息预期不间断。

公积金局宣布2022年派息。

并非无可挑剔

升息循环迫使证券估价不断下调,股价不掉才怪。而债券投资也不好过,即便利息回酬升高,但是债券价格持续下掉,交易回酬难免偏低。

而证券和债券投资,就占了雇员公积金投资组合的90%,在这样恶劣的投资环境下,我们依然可以从中获益5.35%,还要无需承受任何投资风险和压力,夫复何求。

当然,我也不以为5.35%是无可挑剔的。长期存款的回酬率最起码得能够有效地对冲通胀。

去年平均通胀率为3.28%,实际派息率就有2.07%。相较之下,虽然2020年的派息率仅有5.2%,但通缩1.15%,实际回酬率就达6.35%。

以此来看,2022年的表现甚至还不如疫情年。

逝事难追,也罢。既然通胀及全球货币紧缩政策乃关键所在,2023年的派息率能否重回6%甚至更高,并改善实际回酬率,那就视乎于今年全球通胀能否如期落幕,升息循环是否会来到终点,届时便知股债市可否久旱逢甘霖。

https://www.enanyang.my/名家专栏/公积金派息535有多糟黄锦荣