DUFU (7233) - 储存设备硬盘HDD制造商,云端科技引领需求的受惠者。~WSWT~

扬 司马

Publish date: Sun, 15 Oct 2017, 03:12 PM

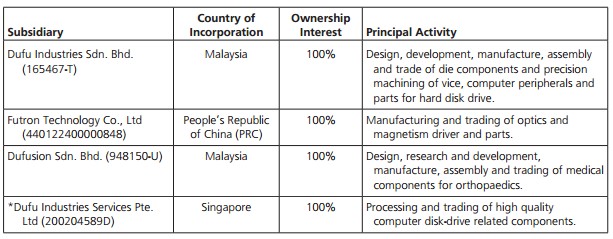

主要业务:

从公司profile上常看到DUFU是HDD (hard disk drive)的制造商,相信电脑使用者都知道HDD就是储存硬盘,和新科技产品SSD(solid state drive)一样都有储存用途。以下图表为DUFU旗下独资子公司的业务:

(*图表取自于公司2016财政年年报)

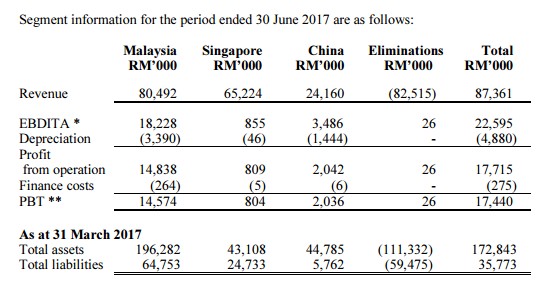

从最新一季季报中的营业额分布中显示新加坡业务的赚幅非常低,估计是internal sales占了大部份和新币兑美元的走势并没有马币兑美元那么有利。这也导致了新加坡业务的ROA是最低的。

市场上普遍认为HDD是传统型硬盘,“传统”两个字包含了“旧时代”,“夕阳工业”等含义。科技产品当然是越先进越好,传统的科技产品听起来就有点像快要被取代的感觉,但为何今年我国的一些硬盘公司如Notion和Dufu的盈利与股价大增?

1. 市场需求大增 - 越来越多的公司成立了自己的IT部门,而这个部门本身是个cost center并不能为公司带来盈利。所以公司也不会花费一大笔金钱去购买更先进的硬盘,只追求达到储存资料的效果即可。

2. HDD的可修复性强项 - 以目前的科技水平,SSD硬盘一旦损坏是不能修复的。使用者需要不时backup以防止损坏时资料尽毁。反而传统的硬盘却拥有在损坏时通过一些数据修复部分资料,这让使用者有更多的安全感。

3. 云端科技的崛起 - 随着云端科技的普遍化,越来越多资料储存在云端系统,导致云端系统需要更多的储存空间来存放资料。传统又实用的硬盘更获得云端科技的青睐,至少在现时代还是需要更多的传统硬盘。

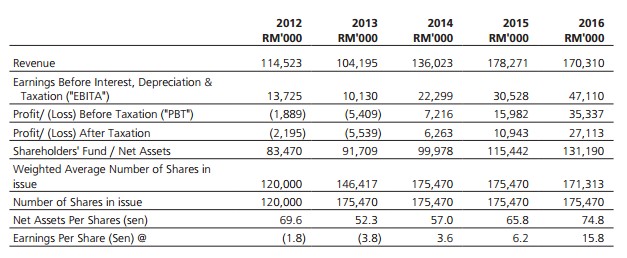

5年财务表现:

盈利上涨 - 管理层解释盈利上涨是因为马币兑美元的有利汇率,和其他出口公司一样可以享用到“昂贵美元”的益处。另一点则是管理层非常看好HDD产品在近年的市场需求量会增加,这点从2017财政年首两个季度的表现中得知营业额比2016财政年首两个季度多了RM8mil (87mil vs 79mil),以这个趋势2017财政年估计可以超越2016财政年的表现。

高赚幅 - DUFU是少数在PSR值少过2的情况下可以创造高于10% net profit margin的科技领域公司。高赚幅的表现归功于管理层在制造过程中非常重视成本控制和原料浪费的问题,当然公司首要目的还是着重于产品的品质和耐用性。

*PSR (Price Sales Ratio) = Share Price / Sales per Share

净现金 - 公司持有非常健康的现金,目前持有RM35.6mil的现金,扣除大约RM8mil的贷款后还有27.6mil的净现金值,相等于12%的公司市值。

投资建议:

良好的财务基本面 - DUFU的基本面看起来非常的稳,而且估值也相对比较便宜:

海外市场贡献增加 - 这里所说的是中国市场,2017财政年首两个季度对比2016财政年中国业务的营业额增加了RM10mil或70%,盈利方面则增加了RM1.55mil或80%。随着网络科技和云端科技的兴起相信DUFU或多或少都能受惠于这个全世界最多人口的国家。不过投资者也千万不要过于乐观,营业额的增加主要是市场需求所影响,在产品竞争力上DUFU还要面对来自中国方面更优秀的竞争者。

管理层积极进取与居安思危 - 在年报中管理层有提及将会运用手头上的资金来寻找更多的商业合作机会。主要合作目的是为了提高市占率(market share),强化成本优势和提高非HDD领域的盈利贡献。管理层这种积极的态度将能保证未来的盈利,增强非HDD领域也是意识到未来也许HDD产品将会被取代而谋定另一条出路。

被新科技取代的风险 - 和许多传统型生意不同,科技领域难以创造能够持续获利的经营策略。需要面对市场变迁与科技变迁的处境,更何况竞争产品SSD一直都是更先进、高科技的产物。当然人类的科技日新月异,也许未来将会出现更优秀的产品也说不定,届时将会严重打击DUFU的商业命脉,像当年的胶片王Kodak一样被时代打倒也说不定。

WeShare WeTrade

想看更多分享,可like我们的FB专页和追随部落格。谢谢支持 :)

Related Stocks

| Chart | Stock Name | Last | Change | Volume |

|---|